Báo cáo 13F là gì? Tác dụng của nó ra sao? Vị trí mới nhất của Buffett tiếp xúc!

1. Báo cáo 13F là gì?

Báo cáo 13F - có tên tiếng Anh là 13 Filings hay SEC Form 13F, là thuật ngữ để chỉ báo cáo vị thế hàng quý do các nhà đầu tư tổ chức Hoa Kỳ đệ trình.

Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (Securities and Exchange Commission - SEC) đã đưa ra quy định rằng các tổ chức (gồm có các quỹ phòng hộ, các công ty ủy thác…) có quy mô quản lý tài sản trên mức 100 triệu USD cần công bố công khai các tài sản vốn được quản lý (gồm có cổ phiếu, quỹ ETF, hợp đồng chứng khoán phái sinh quyền chọn…) trong vòng 45 ngày sau khi kết thúc vị thế mua vào mỗi quý.

▶ Vì sao báo cáo 13F lại thu hút được sự quan tâm lớn của các nhà đầu tư? Tại sao nó lại là tài liệu quan trọng?

Nếu biết nắm bắt và có đủ khả năng, các cơ hội đầu tư tiềm năng có thể được khám phá thông qua báo cáo 13F, vì những báo cáo này sẽ cung cấp cho bạn thông tin về những cổ phiếu mới nhất mà các nhà đầu tư tổ chức bắt đầu mua vào hoặc tăng lượng nắm giữ của họ.

Thứ hai, báo cáo 13F cung cấp các thông tin về sự thay đổi vị thế của các nhà đầu tư tổ chức. Các thông tin này có thể được sử dụng để phân tích để hiểu xu hướng thị trường và các điểm nóng trong ngành tài chính. Ngoài ra, báo cáo 13F còn có cả những thông tin chuyên sâu, giá trị về chiến lược và giá trị đầu tư, giúp các nhà đầu tư hình thành những ý tưởng và các quyết định đầu tư của riêng mình. Thông qua báo cáo 13F chúng ta có thể biết những cổ phiếu mà các nhà đầu tư tổ chức lớn đang mua để hiểu hơn về xu hướng thị trường.

2. Có thể đọc báo cáo 13F ở đâu? Những thông tin quan trọng nào nên chú ý đến?

Bạn có thể xem bản báo cáo 13F gốc trên trang web chính thức của SEC, nhưng cũng giống như các báo cáo tài chính khác, bạn sẽ cần phải tìm kiếm, chắt lọc và sắp xếp để có được những thông tin mình muốn, những thông tin quan trọng. Do đó, để tiết kiệm thời gian và đạt được hiệu quả cao nhất, chúng tôi khuyên bạn nên kiểm tra và đọc báo cáo 13F thông qua các trang web tài chính uy tín như M Square, Dataroma và Whalewisdom.

Trong báo cáo 13F, chúng tôi chủ yếu tập trung vào các thông tin liên quan tới những thay đổi về tỷ lệ sở hữu của các nhà đầu tư tổ chức tài chính chủ chốt.

①Các tổ chức tài chính đáng chú ý

Các tổ chức tài chính quan trọng mà mọi nhà đầu tư cần chú ý bao gồm Tập đoàn Berkshire của Buffett, Quỹ Bridgewater của Dalio… Những tổ chức tài chính này được cộng động các nhà đầu tư trên thị trường tài chính rất quan tâm do các tổ chức này quản lý số lượng quỹ rất lớn, cũng như những người sáng lập và đứng đầu các tổ chức này đều là các cá nhân rất nổi tiếng.

Dưới đây chúng tôi đã tổng hợp danh sách các tổ chức mà các nhà đầu tư nên chú ý theo dõi:

Tên tổ chức chính | Giá trị danh mục đầu tư thị trường | Người đại diện |

Berkshire Hathaway (Berkshire Hathaway) | 348,2 tỷ USD | Warren Buffett (Warren Buffett) |

Bridgewater Associates | 16,2 tỷ USD | Ray Dalio |

ARK Investment (Ark Investment) | 15,1 tỷ USD | Cathie Wood |

Soros Fund (Soros Fund) | 6,4 tỷ USD | George Soros (George Soros) |

Oaktree Capital (Oaktree Capital) | 7,5 tỷ USD | Howard Marks (Howard Marks) |

Scion Asset | 1,7 tỷ USD | Michael Burry (Michael. Berry) |

Tiger Global (Quỹ Tiger Global) | 12 tỷ USD | Chase Coleman |

Temasek Holdings (Temasek Holdings) | 17,3 tỷ USD | / |

[Nguồn dữ liệu: Báo cáo Quý 2 năm 2023]

②Những thay đổi về tỷ lệ sở hữu

Những thay đổi về tỷ lệ nắm giữ của các tổ chức tài chính quan trọng sẽ tạo ra ảnh hưởng không nhỏ đến tình hình thị trường toàn cầu. Ví dụ, khi Berkshire tiết lộ thông tin về việc sẽ mua lại Công ty Sản xuất Chất bán dẫn Đài Loan (TSM) trong báo cáo 13F vào năm 2022, giá cổ phiếu của TSMC đã ghi nhận mức tăng trưởng tới 7,6% ngay vào ngày hôm sau.

Vì vậy, các nhà đầu tư cần phải chú ý đến sự thay đổi tỷ lệ nắm giữ cổ phiếu của các tổ chức tài chính chủ chốt trên thị trường. Lấy Berkshire của Buffett làm ví dụ.

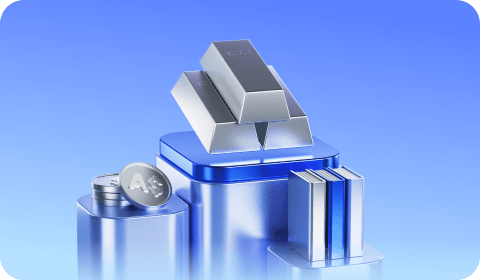

Trong Quý 2 năm 2023, quỹ đầu tư tổ chức Berkshire đã mua tổng cộng 05 cổ phiếu, trong đó 03 cổ phiếu ở vị thế mới thuộc về các doanh nghiệp xây dựng bất động sản, gồm Holden Corporation (DHI), Lennar Construction (LEN) và NVR. Hai cổ phiếu còn lại đang ghi nhận mức tăng vị thế là Occidental Petroleum (OXY) và Capital One Credit (COF).

Còn xét về mặt giảm lượng nắm giữ, TOP 5 cổ phiếu bị Berkshire bán ra là Chevron (CVX), Activision Blizzard (ATVI), McKesson (MCK), General Motors (GM) và Global Life (GL).

[Nguồn: Whalewisdom]

Trong Quý 2 năm nay, hoạt động kinh doanh của các công ty xây dựng nhà ở Mỹ đã ghi nhận sự phục hồi đáng kể, các cổ phiếu liên quan đều tăng giá và giá cổ phiếu của Holden (DHI) cũng đã tăng tới hơn 20%. Phải nói rằng tầm nhìn của ông vua chứng khoán Buffett thực sự rất ấn tượng.

Xét về tổng lượng nắm giữ, mức độ tập trung của quỹ đầu tư tổ chức Berkshire vẫn ở mức khá cao, với 10 cổ phiếu hàng đầu chiếm tới 91% tổng số cổ phần nắm giữ. Apple (51%), Bank of America (8,51%), American Express (7,59%), Coca-Cola (6,92%), Chevron (5,56%), Occidental Petroleum (3,78%), Kraft Heinz (3,32%), Moody's (2,46%), HP (1,07%) và DeVita (1,04%).

3. Cách xây dựng chiến lược đầu tư/dự đoán xu hướng thị trường dựa trên báo cáo 13F?

Nếu chỉ đơn thuần nhìn vào những thay đổi về giá trị và phân bổ cổ phần của một tổ chức nhất định thì thực sự không có nhiều giá trị tham khảo đối với các nhà đầu tư. Để có thể xây dựng chiến lược đầu tư và đưa ra được các dự đoán xu hướng thị trường dựa trên báo cáo 13F, chúng ta phải xem xét việc lựa chọn cổ phiếu riêng lẻ tổng thể của tổ chức tài chính cũng như dòng vốn trong toàn ngành.

Như có thể thấy trong hình bên dưới, top 10 cổ phiếu hàng đầu được các nhà đầu tư tổ chức mua nhiều nhất trong Quý 2 năm 2023 là Microsoft (MSFT), Amazon (AMZN), Visa (V), JPMorgan Chase (JPM), Disney (DIS), TSMC (TSM), Google (GOOG), MasterCard (MA), Wells Fargo (WFC) và Nvidia (NVDA).

[Nguồn: dataroma; deadline 17/8/2023]

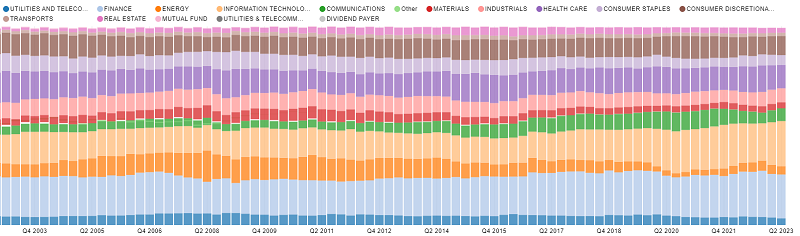

Xét về mức độ đa dạng của các ngành, cổ phiếu do các nhà đầu tư tổ chức nắm giữ trong Quý 2 vẫn chủ yếu là các cổ phiếu liên quan tới ngành công nghệ thông tin và tài chính. Tuy nhiên so với quý trước, tổng số tiền vốn rót vào các ngành này đã tăng lên đáng kể. Số cổ phiếu thuộc lĩnh vực công nghệ thông tin đã tăng từ 21,53% lên tới 22,8% và số cổ phiếu thuộc lĩnh vực tài chính cũng đã tăng từ 22% lên 22,13%. Ngoài ra, ở lĩnh vực hàng tiêu dùng thiết yếu cũng ghi nhận mức tăng từ 9,43% lên 9,69%.

[Nguồn: whalewisdom; deadline 17/8/2023]

Tỷ trọng giá trị cổ phiếu của ngành công nghệ và ngành tiêu dùng đã tăng đáng kể trong hai quý liên tiếp gần đây. Điều này chứng tỏ hai ngành này đang có triển vọng phát triển tăng trưởng tốt trong tương lai, do đó tốt hơn hết là chúng ta nên chú ý đến các cổ phiếu có liên quan đến hai ngành này, bổ sung chúng vào danh mục đầu tư.

Một số ý kiến cho rằng dữ liệu báo cáo 13F thường không phải dữ liệu cập nhật mới nhất và bị tụt lại phía sau. Đọc cái này liệu có hữu ích không?

Mặc dù dữ liệu của báo cáo 13F không phải là dữ liệu mới nhất về thị trường và bị tụt lại phía sau, nhưng thị trường chứng khoán Mỹ vẫn bị chi phối mạnh bởi các nhà đầu tư tổ chức, và gần như tất cả các nhà đầu tư tổ chức chủ yếu là nhà đầu tư dài hạn. Do đó, các quyết định của các nhà đầu tư tổ chức này vẫn sẽ có ảnh hưởng đáng kể đến tương lai và triển vọng của thị trường tài chính trong thời gian tới, và vẫn là tài liệu tham khảo quan trọng cho bất cứ nhà đầu tư nào, ở bất cứ cấp độ giao dịch nào.

4.13F Những hạn chế và cân nhắc khi đọc báo cáo 13F

Mặc dù báo cáo 13F có thể cung cấp cho chúng ta nhiều thông tin quan trọng, bổ ích về tình hình, diễn biến của thị trường trong tương tai, nhưng báo cáo này vẫn còn có những điểm hạn chế rõ ràng.

Dữ liệu có độ trễ

Hạn chế lớn nhất của báo cáo 13F là các dữ liệu của nó có độ trễ nhất định. Vì nó được công bố trong vòng 45 ngày sau khi kết thúc mỗi quý nên khi chúng ta nhận thấy các vị thế mua, rất có thể quỹ đã bán ra mất rồi. Và mù quáng theo xu hướng báo cáo 13F chỉ ra mà thiếu các nghiên cứu bổ sung, xác minh lại thì chắc chắn bạn sẽ lãnh đủ hậu quả.

Chưa phải là bức tranh toàn cảnh của thị trường

Báo cáo 13F sẽ chỉ công bố vị thế mua của các nhà đầu tư tổ chức chứ hoàn toàn không công bố vị thế bán của họ và một số công cụ phái sinh. Vì vậy, nếu chỉ nhìn vào sự gia tăng vị thế, mức độ nắm giữ của một cổ phiếu nào đó không có nghĩa là cổ phiếu đó sẽ đạt được sự tăng trưởng trong tương lai.

Có thể có sai sót

Mặc dù Uỷ ban SEC đã yêu cầu các nhà đầu tư tổ chức phải cai khai vị thế, quá trình giao dịch mua, nhưng không có gì đảm bảo rằng các dữ liệu mà các tổ chức đó cung cấp là chính xác hoàn toàn, nên có thể trong báo cáo 13F sẽ có thiếu sót hoặc sai sót nhất định.

5. Kết luận

Tóm lại từ những điều mà chúng tôi đã trình bày ở trên, khi đọc báo cáo 13F, chúng ta không nên chỉ nhìn vào vị thế giao dịch riêng lẻ của một quý mà cần tập trung vào những thay đổi về vị thế tổng thể của các tổ chức tài chính trong nhiều quý. Khi một cổ phiếu hoặc ngành nhất định đã được các nhà đầu tư tổ chức mua vào hơn 2 quý liên tiếp, và đạt được sự tăng trưởng trong cả 2 quý đó, thì khi đó mới có khả năng cào là thị trường thực sự lạc quan về tương lai, triển vọng của cổ phiếu/ngành đó.

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email:. Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.