Tỷ lệ thu nhập lãi thuần (Net Interest Margin, viết tắt là NIM) là hệ số được ưa chuộng sử dụng bởi các doanh nghiệp, đặc biệt là ngân hàng và tổ chức tài chính, nhằm đánh giá mức độ thành công của hoạt động đầu tư so với các chi phí đã bỏ ra.

Hệ số này cũng thường được các nhà đầu tư và ngân hàng cực kỳ chú ý do nó là thước đo xác định tổ chức tài chính đó có đang hoạt động hiện quả hay không. Bản thân ngân hàng luôn tìm cách đẩy cao hệ số này như một cách để tăng trưởng lợi nhuận và mời gọi thêm các nhà đầu tư.

Đa số những nhà đầu tư từng trải và có sự quan tâm đến tình hình kinh doanh của các ngân hàng đều không còn xa với hệ số này. Vậy, hệ số NIM thực sự là gì? Chúng ta sẽ cùng thảo luận kỹ hơn trong bài viết dưới đây.

1.NIM là gì? Ý nghĩa của hệ số này với các ngân hàng

Tỷ lệ thu nhập lãi thuần (NIM) là hệ số được biểu thị bằng phần trăm, qua đó tính toán sự chênh lệch giữa tiền lãi đã thanh toán cho người gửi tiền và lãi suất nhận được từ người mượn tiền, trên tổng số tài sản tạo ra lãi đang được ngân hàng nắm trong tay.

Hệ số này là một trong những chỉ báo về tiềm năng phát triển và sinh lợi nhuận của ngân hàng, qua đó cho biết, tổ chức này đang thu về bao nhiêu tiền lời xuất phát từ những khoản giải ngân trên tổng mức tài sản có thể sinh lãi.

Nhìn chung, hệ số NIM cao thường là dấu hiệu chứng minh ngân hàng đang tối ưu tốt các tài sản sinh lãi của mình. Trái với đó, hệ số NIM âm ám chỉ ngân hàng đang trả lãi cho các khoản huy động/nợ vượt qua số lượng lãi mà họ nhận được từ những thỏa thuận cho vay vốn hoặc đầu tư.

Mặc dù vậy, cũng cần chú ý rằng, trường hợp ngân hàng làm tăng hệ số NIM bằng cách tăng cường giải ngân đầu tư vào các tài sản rủi ro thì đây lại được coi là một bước đi chiến lược không bền vững trong đường dài. Đây không khác nào một “con dao hai lưỡi” do nếu khoản đầu tư đó thất bại, nó sẽ gây ra hậu quả nặng nề đến tỉ lệ sinh lời của tổ chức.

Hệ số NIM của các ngân hàng là khác nhau và biến đổi khôn lường do bị tác động bởi đa dạng yếu tố như cơ cấu loại tài sản nắm giữ, khẩu vị rủi ro khi cho vay, môi trường lãi suất, lợi thế cạnh tranh với các đối thủ … Nếu muốn đưa ra nhận xét về hệ số NIM của một ngân hàng là tốt hay xấu, chúng ta cần tìm hiểu kỹ cấu phần tài sản/nợ vay, cũng như đặt nó cạnh dữ liệu chung của ngành để thấy được bức tranh tổng quát và chân thực nhất.

Ví dụ: Trong Q1-2019, ngân hàng Wells Fargo tại Mỹ (WFC.US) có tỷ lệ NIM là 3.1%. Cũng trong thời gian đó, ngân hàng JP Morgan Chase (JPM.US) có NIM là 2.88% và Capital One Financial (COF.US) có NIM lên tới 7.22%.

Mặc dù vậy, kết quả này không thể có nghĩa là Capital One Financial tạo ra lợi nhuận gấp đôi hoặc hoạt động hiệu quả gấp đôi so với Wells Fargo và JPMorgan Chase. Sẽ có rất nhiều điều ảnh hưởng tới hệ số NIM. Mỗi ngân hàng cũng sẽ tìm cách tối ưu công cụ tài chính riêng để gia tăng lợi nhuận.

Trên thực tế, hệ số NIM cũng có nhiều điểm chưa ưu việt khi nó không đo lường được toàn diện khả năng tạo ra lợi nhuận của tổ chức do nó không bao gồm những khoản phí và các thu nhập ngoài lãi mà ngân hàng tạo ra thông qua sản phẩm và dịch vụ khác.

2.Công thức tính toán hệ số NIM

Tỷ lệ thu nhập lãi thuần (NIM) = (Thu nhập lãi thuần / Tổng tài sản sinh lời bình quân) x 100%

Cụ thể:

Thu nhập lãi thuần = Doanh thu từ lãi vay – Chi phí lãi vay

- Doanh thu từ lãi vay xuất phát từ các khoản thanh toán của người vay tiền. Đây là doanh thu mà ngân hàng kiếm được từ dư nợ khách hàng hay phần lợi nhuận của các tài sản đầu tư đã đưa vào bảng cân đối kế toán.

- Chi phí lãi vay là phần mà người đi vay phải trả cho người mượn tiền. Đối với tổ chức tài chính, nó thực chất là số lãi phải trả khi họ nhận tiền gửi của khách hàng.

• Tổng tài sản sinh lời bình quân là tất cả tài sản có khả năng tạo ra thu nhập đang được tổ chức nắm giữ có thể kể đến như các khoản giải ngân, danh mục đầu tư, tiền gửi sinh lãi, trái phiếu và cổ phiếu. Khi tính toán theo năm, ta cần lấy trung bình tổng tài sản bình quân đầu và cuối năm. Giống như vậy, nếu cần đến dữ liệu các quý, ta sẽ lấy trung bình giá trị tài sản sinh lời đầu và cuối quý.

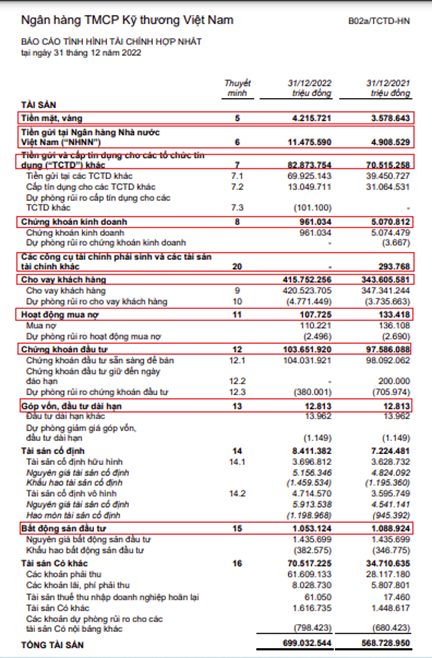

Ví dụ: Tính toán hệ số NIM của Techcombank trong năm 2022.

Ảnh: Tổng tài sản tại Techcombank năm 2021 - 2022 (Nguồn: Techcombank)

- Thu nhập lãi thuần trên theo báo cáo tài chính của Techcombank là 30,290 (tỷ VND)

- Tổng tài sản sinh lời bình quân năm 2022 (các mục khoanh đỏ) = 4,215.7 + 11,47.5 + 82,873.7 + 961 + 415,752.2 + 107.7 + 103,651.9 + 12.8 + 1,053 = 620,103.9 (tỷ VND)

- Tổng tài sản sinh lời bình quân năm 2021 (các mục bôi đỏ) = 3,578.6 + 4,908.5 + 70,515.2 + 5,070.8 + 343,605.5 + 133.4 + 97,586 + 12.8 + 1,088.9 = 561,504.4 (tỷ VND)

- Tổng tài sản sinh lời bình quân = (620,103.9 + 561,504.4)/2 = 590,804.2 (tỷ VND)

Hệ số NIM của Techcombank năm 2022 = (30,290 / 590,804.2) x 100% = 5.11%

3.NIM của các ngân hàng hiện nay

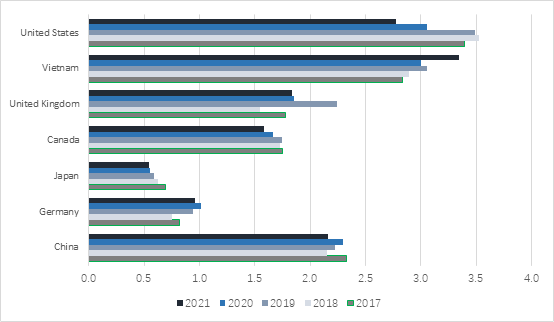

Biểu đồ NIM trung bình ngành ngân hàng tại một số quốc gia (Đơn vị: %) (Nguồn: WorldBank)

Hệ số NIM trung bình của các ngân hàng có thể khác nhau đáng kể giữa các quốc gia phụ thuộc vào nhiều yếu tố có thể kể đến như tiềm năng tăng trưởng kinh tế, sự áp dụng các chính sách điều hành lãi suất, môi trường cạnh tranh khu vực và hành lang pháp lý…

Chẳng hạn, nhìn vào biểu đồ trên, rõ ràng, hệ số NIM của các ngân hàng tại Mỹ tương đối cao, điều là minh chứng rõ ràng về sự sinh lời từ cho vay đạt hiệu quả. Ngược lại, ở châu Âu, hệ số NIM thấp hơn tương đối. Trong khi ở các quốc gia có lãi suất điều hành âm, chẳng hạn như Nhật Bản, các ngân hàng tại đây đang ghi nhận hệ số này thấp hơn hẳn các quốc gia khác.

Điểm cần lưu tâm khác đó là khi so sánh mức NIM theo từng năm, có thể thấy, tại phần lớn các quốc gia trên thế giới, năm 2021 ghi nhận mức NIM giảm của toàn ngành. Sẽ có rất nhiều nhân tố đóng góp tạo ra điều này, tuy nhiên, nó trùng với thời điểm tỷ lệ lạm phát tăng chóng mặt, tạo áp lực lên phần lớn các ngân hàng trung ương trên thế giới phải tăng lãi suất điều hành. Điều này vốn được cho là nguyên nhân có thể khiến NIM của các ngân hàng suy giảm phần nào.

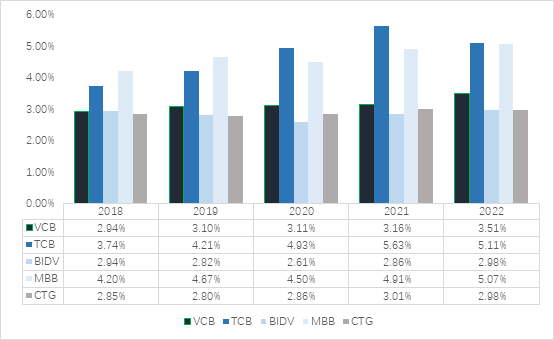

Biểu đồ mức NIM trung bình của các ngân hàng Việt Nam (2018 - 2022) (Nguồn: Báo cáo Tài chính các ngân hàng)

Biểu đồ trên mô tả mức NIM của 5 ngân hàng có quy mô lớn và thịnh hành tại Việt Nam. Có thể thấy, tổ chức có lợi nhuận lớn nhất toàn ngành là Vietcombank (với khoảng 36,700 tỷ VND vào năm 2022) chưa chắc đã có tỷ lệ NIM đứng đầu thị trường. Trong khi đó, Techcombank và MBBank lại có mức NIM trung bình vượt trội hơn hẳn so với các ngân hàng thương mại cổ phần mà chính phủ nắm quyền điều hành như Vietcombank, BIDV và Vietinbank.

Vì sao mức NIM giữa các ngân hàng lại khác nhau đến như vậy, chúng ta sẽ cùng làm rõ ở phần kế tiếp của bài viết này là “NIM bị ảnh hưởng bởi những yếu tố nào?”

4.NIM bị ảnh hưởng bởi những yếu tố nào?

֎ Môi trường lãi suất

Việc các nhà điều hành thay đổi môi trường lãi suất sẽ tác động mạnh tới cung cầu thị trường tiền tệ, từ đó tạo ra biến động trực tiếp tới hệ số NIM. Môi trường lãi suất cao khiến ngân hàng phải mất nhiều chi phí hơn để huy động tiền gửi, trong khi nguồn thu từ tài sản vẫn không có biến chuyển hoặc tăng theo với tốc độ kém hơn. Đây là nguyên nhân có thể dẫn đến sự sụt giảm NIM.

Ngược lại, môi trường lãi suất giảm sẽ khiến chi phí để huy động vốn của ngân hàng điều chỉnh theo, trong khi nguồn thu bắt nguồn từ tài sản và cho vay vẫn được giữ ổn định, khiến hệ số NIM sẽ có xu hướng tăng.

Hơn nữa, sự biến động của lãi suất sẽ tạo ra động lực ảnh hưởng nhu cầu vay vốn. Khi lãi suất đi theo chiều hướng tăng, khách hàng sẽ hạn chế vay vốn để tăng cường kinh doanh, điều này khiến NIM của ngân hàng sụt giảm theo vì họ không thể kiếm thêm lợi nhuận từ lãi cho các khoản vay của mình.

Ví dụ: Trong giai đoạn từ cuối năm 2021 đến cuối năm 2022, Ngân hàng nhà nước đã nhiều lần tuyên bố tăng lãi suất, khiến mặt bằng lãi suất huy động tiền gửi toàn ngành tại Việt Nam liên tục tăng theo, điều này dẫn đến phần lớn ngân hàng thương mại trên thị trường đã phải ghi nhận NIM giảm, cụ thể như TPBank giảm 0.28%, Techcombank giảm 0.13% và VPBank giảm 0.96%...

֎ Cơ cấu các khoản cho vay

Cơ cấu các khoản nợ có thể là nguyên nhân trọng yếu ảnh hưởng mạnh mẽ đến NIM của tổ chức đó. Khi ngân hàng chấp nhận giải ngân cho khách hàng đầu tư vào lĩnh vực rủi ro, thường họ sẽ buộc người vay tiền chấp nhận mức lãi suất cao hơn so với những ngành nghề an toàn. Khách hàng mang vết tín dụng xấu cũng sẽ phải vay với nền lãi cao, tức là tạo điều kiện để ngân hàng nhận được một mức NIM cao hơn.

Ví dụ: Trong 5 năm trở gần nhất, VPBank có mức hệ số NIM giao động quanh mức 7 – 8%, tức là lớn hơn hẳn so với hệ số trung bình ngành ở mức 3 – 4%. Nguyên nhân đến từ việc VPBank chú trọng nguồn lực vào giải ngân cho hai phân khúc tiêu dùng và bán lẻ, chiếm lần lượt khoảng 20% và 50% tổng danh mục giải ngân. Đây vốn là các phân khúc chịu lãi suất cho vay lớn hơn hẳn các doanh nghiệp, vì thế, hệ số NIM thường cao hơn.

Tại Việt Nam, những doanh nghiệp có mục đích vay vốn là đầu tư bất động sản và tài chính cũng sẽ phải trả mức lãi suất cao hơn do đây là ngành nghề nguy hiểm hơn nhiều so với sản xuất và thương mại thông thường.

֎ Cơ cấu nguồn huy động

Nguồn gốc tiền huy động của tổ chức tài chính liên hệ trực tiếp đến hệ số NIM của họ. Khi ngân hàng thu hút được nguồn tiền chi phí thấp như tiền gửi không kỳ hạn (CASA), nó sẽ tác động làm giảm mạnh chi phí vốn và tối ưu NIM. Ngược lại, sự phụ thuộc vào các nguồn huy động đắt đỏ có thể đẩy cao lãi suất cho vay và giảm NIM.

Ví dụ: Tại Việt Nam, Techcombank là ngân hàng triển khai chiến lược chuyển tiền liên ngân hàng nội địa không mất phí đầu tiên như cách nhằm tăng CASA, từ đó giảm được chi phí vốn và gián tiếp cải thiện hệ số NIM. Vào năm 2021, đã có thời điểm tỉ lệ CASA ở Techcombank chiếm tới 46% tổng lượng tiền huy động. Điều này dường như cũng lý giải phần nào hệ số NIM của Techcombank thường cao hơn mặt bằng chung toàn ngành.

֎ Sự cạnh tranh cùng ngành

Sự ganh đua trong nội bộ ngành là nguyên nhân tác động đến hệ số NIM và đem lợi ích tới khách hàng. Như một chiến lược giảm giá thông thường trong môi trường nhiều sự thi đua, một ngân hàng sẽ cân nhắc thu hút thêm vốn qua việc nâng cao lãi suất huy động, đồng thời hạ thấp lãi cho vay, điều này đương nhiên sẽ khiến chi phí vốn tăng cao và giảm hệ số NIM.

5.Tại sao NIM quan trọng với nhà đầu tư?

NIM là một thước đo tài chính không thể thiếu đối với các nhà đầu tư, đặc biệt là những người ưa thích rót tiền vào các tổ chức tài chính. Nó là một công cụ hiệu quả cho việc đánh giá mức sinh lời của ngân hàng, đồng thời cung cấp một cái nhìn toàn cảnh về phương pháp các ngân hàng đang khai thác tài sản, cũng như nợ của mình.

Về cơ bản, hệ số NIM thể hiện sự chênh lệch giữa tiền lãi ngân hàng thu được từ các khoản cho vay và đầu tư so với tiền lãi mà họ phải trả cho người gửi tiền và người cho vay. Như vậy, nó phản ánh năng lực tạo ra thu nhập từ các hoạt động kinh doanh cốt lõi của ngân hàng, tức là cho vay và nhận tiền gửi. Từ quan điểm của nhà đầu tư, dưới đây là một số điểm quan trọng có thể lưu tâm khi nhìn vào hệ số NIM của các ngân hàng:

☼ Nhận biết khả năng sinh lời

Một nguyên nhân chính khiến các nhà đầu tư có thể nhìn vào hệ số NIM là để hiểu được ngân hàng đang có khả năng tạo ra lợi nhuận thế nào từ lĩnh vực cốt lõi. Hệ số NIM cao hơn chứng minh họ đang thu được nhiều hơn từ việc đầu tư và phát vay. Nó cũng có thể dẫn đến thu nhập cao hơn và cuối cùng là lợi nhuận gia tăng cho nhà đầu tư.

Các nhà đầu tư hay ưa chuộng những tổ chức tạo ra được mức NIM cao vì điều này có thể hiểu là ngân hàng đang hoạt động hiệu quả cao. Mặc dù vậy, điều tất yếu cần lưu tâm là chỉ riêng tỷ lệ NIM cao không chứng minh khả năng sinh lợi nhuận. Nó nó chỉ là một trong nhiều công cụ cần sử dụng khi đưa ra đánh giá về một ngân hàng.

Ví dụ: Ngân hàng Techcombank đã đạt được mức NIM từ 4% đến 5% trong thời gian từ năm 2019 cho tới năm 2022. Trong thời gian duy trì được hệ số NIM ấn tượng này, lợi nhuận của ngân hàng tăng đều đặn trên 20% mỗi năm và cuối năm 2021, giá cổ phiếu của Techcombank cũng đạt đỉnh lịch sử lên 58.000 VND/cổ phiếu.

Biểu đồ giá cổ phiểu Techcombank khi đạt đỉnh vào năm 2021 (Nguồn: Tradingview)

☼ Đánh giá sự hiệu quả trong quản lý tài sản và cho vay

Hệ số NIM cũng có thể phản ánh hiệu quả của ngân hàng trong việc quản lý tài sản và nợ phải trả. Ngân hàng có thể tạo ra được mức lợi tức cao hơn từ cơ cấu tài sản và chi phí vốn của mình được coi là hoạt động hiệu quả hơn. NIM thấp hơn cũng có thể là dấu hiệu cho thấy ngân hàng đang gặp phải sự cạnh tranh gia tăng, vướng mắc pháp lý hoặc các yếu tố bên ngoài khác ảnh hưởng đến khả năng sinh lời.

Ví dụ: US Bancorp (USB.US) là một ngân hàng có NIM cao trong những năm gần đây tại Mỹ. Tính đến Q4-2020, NIM của họ là 3.1%, cao hơn so với mức trung bình ngành. Mức NIM cao được cho là do họ tập trung vào các khoản vay chất lượng cao, đa dạng hóa danh mục và vị thế cạnh tranh mạnh mẽ trên thị trường. Ngoài ra, ngân hàng này cũng áp dụng các biện pháp quản trị rủi ro linh hoạt giúp giảm thiểu tổn thất cho vay và duy trì khả năng sinh lời.

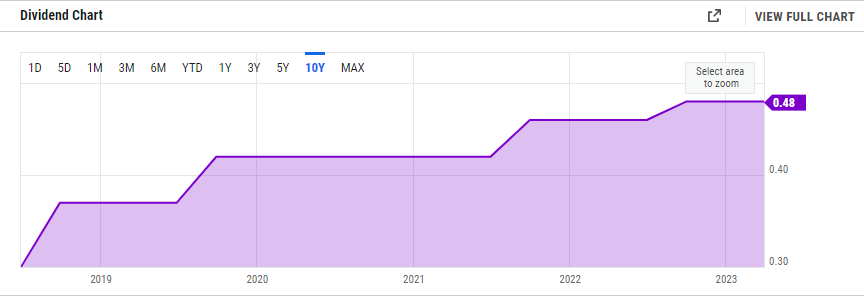

Hệ số NIM cao, cùng thu nhập ổn định được cho một trong những là nguyên nhân US Bancorp trả cổ tức đều đặn hàng quý cho nhà đầu tư trong nhiều năm qua ở mức từ 0.36 – 0.48 USD/mỗi cổ phiếu.

Biểu đồ lịch sử trả cổ tức của US BanCorp trong 5 năm gần nhất (Nguồn YCharts)

☼ Đánh giá khẩu vị rủi ro của ngân hàng

Một nguyên nhân khác thuyết phục nhà đầu tư nhìn vào NIM là để đánh giá khẩu vị rủi ro của tổ chức. Tỷ lệ NIM cao có thể là dấu hiệu về việc ngân hàng đang chọn phương án nhiều rủi ro để tạo ra lợi nhuận cao lớn.

Nếu một tổ chức phát vay những công ty có lịch sử tín dụng kém hoặc ngành nghề rủi ro, họ đương nhiên sẽ đẩy muốn lãi suất lên cao hơn. Lợi tức cao đối với các khoản vay có rủi ro cao hơn này dẫn đến NIM sẽ tăng theo. Mặc dù vậy, đây cũng là điều có cả mặt tốt và xấu, do nếu khách hàng vỡ nợ, ngân hàng sẽ phải chịu rủi ro mất vốn, điều tác động tiêu cực đến các chỉ số về lợi nhuận của tổ chức.

Ví dụ: Ngân hàng VIB đã có mức NIM tăng từ 3.9% vào Q1-2020 lên 4.6% vào Q2-2021. Điều này đến từ nhiều nguyên nhân, tuy nhiên, vẫn được cho một phần là vì ngân hàng tiếp tục tập trung vào phân khúc bán lẻ, vốn có mức lãi suất cho vay cao hơn. Trong cùng thời gian này, dư nợ mảng bán lẻ của ngân hàng tăng trưởng 14.2%, tức là chiếm gần 90% tổng dư nợ của toàn bộ ngân hàng.

☼ Công cụ so sánh các tổ chức tài chính

Các nhà đầu tư thường nhìn vào NIM để so sánh các ngân hàng với nhau. Ngoài việc sử dụng nó như biện pháp đánh giá mức độ sinh lời hiệu quả của ngân hàng, đôi khi, việc so sánh NIM của một ngân hàng còn trực tiếp giúp nhận biết khả năng kiếm được lợi nhuận từ cổ phiếu của ngân hàng này.

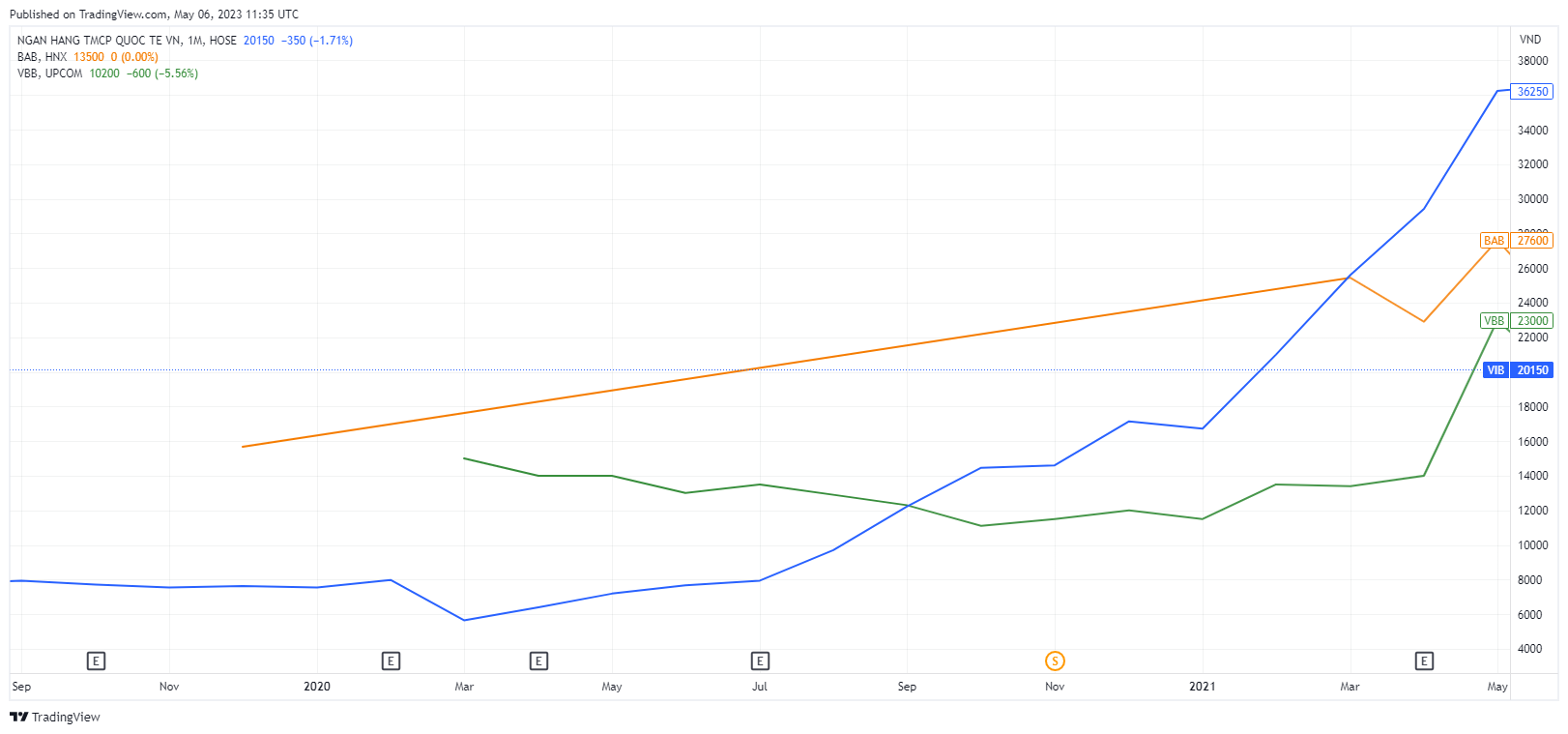

Ví dụ: Thời gian từ đầu 2020 đến giữa năm 2021, ngân hàng VIB có hệ số NIM ở quanh mức 4 – 4.5%, trong khi đó hệ số này của ngân hàng BAB và VBB là khoảng 2%. Cùng thời gian này, nhìn vào biểu đồ dưới đây, có thể thấy giá cổ phiếu của ngân hàng VIB tăng từ 8.000 lên hơn 36.000 VND/cổ phiếu, tức là có tỷ suất lợi nhuận cao hơn hẳn hai ngân hàng còn lại là BAB và VBB.

Biểu đồ so sánh tỷ suất tăng giá cổ phiếu của các Ngân hàng quốc tế (VIB), Ngân hàng Việt Nam Thương tín (VBB) và Ngân hàng Bắc Á (BAB) (Nguồn: Tradingview)

6. Lời kết

NIM là hệ số cốt yếu trong đánh giá hiệu suất kinh doanh các ngân hàng và tổ chức tài chính vì nó đưa ra thông tin đáng lưu tâm về khả năng sinh lời, hiệu quả và chiến lược quản trị rủi ro của họ. Có rất nhiều thành phần ảnh hưởng đến hệ số này, tuy nhiên, quan trọng nhất vẫn là cung cầu vay vốn hiện hữu trên thị trường và chính sách của nhà điều hành.

Mặc dù vậy, một mình NIM không thể cung cấp một bức tranh hoàn chỉnh về sức khỏe tài chính và tổng thể hiệu quả hoạt động của ngân hàng. Nó không tính đến các yếu tố khác như thu nhập ngoài lãi, tổn thất cho vay, chi phí hoạt động và thuế, hay những nguyên nhân có tác động mạnh mẽ đến lợi nhuận ngân hàng.

Chính vì điều này, ngoài hệ số NIM, nhà đầu tư cần áp dụng thêm nhiều chỉ số khác như một cách để có cái nhìn tổng quát hơn về tình hình tài chính của một ngân hàng trước bất kỳ quyết định đầu tư nào.

▌ Các bài liên quan đến [NIM] |

Cổ phiếu ưu đãi là gì? Cần lưu ý gì khi đầu tư cổ phiếu ưu đãi?

Cổ phiếu blue chip là gì? Danh sách cổ phiếu bluechip Việt Nam và trên thế giới năm 2023

Penny là gì? 10 các cổ phiếu penny tiềm năng và tốt nhất 2023

Quỹ ETF là gì? Năm 2023 có nên đầu tư quỹ ETF? So sánh Mutual fund, quỹ ETF và CFD

Hệ số NIM là gì?

Những điều sẽ tác động mạnh mẽ đến NIM?

Hệ số NIM lý tưởng cho ngân hàng là gì?

Sự khác biệt giữa tỷ lệ thu nhập lãi thuần (Net Interest Margin – NIM) và thu nhập lãi thuần (Net Interest Income – NII) là gì?

Tác động của việc thay đổi môi trường lãi suất đối với hệ số NIM là gì?

Ngân hàng có thể cải thiện hệ số NIM như thế nào?

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email:. Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.