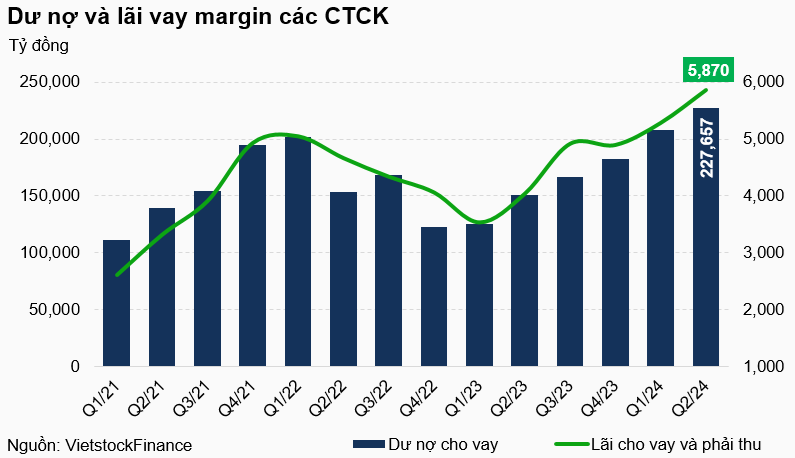

Dư nợ margin tại các CTCK lập kỷ lục mới trong Q2/2024

Theo Lan Nha

Investing.com – Chỉ số VN Index trải qua quý 2 đầy biến động với nhiều đợt tăng mạnh và giảm sốc. Nhưng sau cùng, điểm số không thay đổi quá nhiều so với đầu quý, giảm gần 39 điểm, về mức 1,245.32 điểm (giảm 3%), theo VietstockFinance.

Cùng với giai đoạn đầy biến động này, thanh khoản VN-Index trong quý 2 đạt hơn 1,355 tỷ đồng, tăng 7% so với gần 1,263 tỷ đồng của quý 1.

Giao dịch chứng khoán trở nên sôi động hơn trong quý 2, tâm lý các nhà đầu tư được cải thiện, qua đó mạnh dạn sử dụng đòn bẩy trên thị trường. Các công ty chứng khoán (CTCK) cũng tăng huy động vốn nhằm mở rộng dư địa cho hoạt động kinh doanh, trong đó có hoạt động cho vay ký quỹ.

Khối ngoại tiếp tục gây chú ý khi bán ròng ngày càng mạnh. Đỉnh điểm là lên đến gần 16,605 tỷ đồng trong tháng 6 trên HOSE, đưa mức bán ròng lũy kế nửa đầu năm lên gần 52,134 tỷ đồng, tiến gần tới giá trị “khủng” hơn 56,208 tỷ đồng của năm 2021.

Theo đó, dư nợ cho vay (chủ yếu là cho vay margin) của các CTCK lại tiếp tục được nâng lên cột mốc mới - gần 227,657 tỷ đồng, tăng 9% so với thời điểm cuối quý 1 và tăng 25% so với đầu năm nay.

Dư nợ tăng lên phần nào “đối ứng” với lực bán mạnh của khối ngoại khi quy mô dư nợ tăng hơn 45,000 tỷ đồng so với đầu năm, bằng 86% giá trị khối ngoại bán ròng.

Xét trong chu kỳ dài hơn, quy mô dư nợ cho vay trên toàn thị trường liên tục tăng trưởng kể từ quý 1/2023. So với con số hơn 125,320 tỷ đồng ở thời điểm bắt đầu chu kỳ, quy mô cuối quý 2/2024 đã gấp gần 2 lần.

Nhiều CTCK ghi nhận dư nợ cho vay cao kỷ lục trong lịch sử hoạt động. Điển hình như dư nợ cho vay của TCBS lập kỷ lục mới ở mức gần 24,694 tỷ đồng (gần 1 tỷ USD), tăng 49% so với đầu năm; ACBS có dư nợ cho vay tiến lên mốc kỷ lục, đạt hơn 7,500 tỷ đồng, tăng 64% so với đầu năm; hay quy mô các khoản cho vay của FPTS đã tăng thêm 1,214 tỷ đồng, lên mức gần 6,608 tỷ đồng, cao kỷ lục trong lịch sử…

Tổng dư nợ cho vay tại top 10 CTCK có dư nợ lớn nhất thị trường xấp xỉ 136,534 tỷ đồng, tức chiếm khoảng 60% toàn thị trường.

Dẫn đầu trong danh sách là hai CTCK với quy mô dư nợ hơn 20 ngàn tỷ đồng, bao gồm TCBS gần 24,694 tỷ đồng và SSI (HM:SSI) hơn 20,385 tỷ đồng, lần lượt tăng 49% và 35% so với đầu năm.

Tiếp đến là 4 CTCK có quy mô dư nợ trên 10 ngàn tỷ đồng, bao gồm HSC, Mirae Asset, VPS và VNDirect. Trong đó, dư nợ tại HSC tăng mạnh 53%, Mirae Asset và VNDirect tăng lần lượt 14% và 9%, trong khi VPS gần như không đổi.

Dư nợ tăng mạnh, các CTCK cũng ghi nhận nguồn thu tăng mạnh từ hoạt động này như một lẽ tất yếu. Trong quý 2, tổng lãi từ hoạt động cho vay đạt hơn 5,870 tỷ đồng, tăng đến 45% so với cùng kỳ năm trước.

Đối với top 10 CTCK dẫn đầu về quy mô lãi từ cho vay, TCBS cũng dẫn đầu với mức lãi hơn 637 tỷ đồng, tăng 60% so với cùng kỳ năm trước. Trong danh sách này, MBS (HN:MBS) là CTCK có tốc độ tăng lãi vay cao nhất, lên đến 88% so với cùng kỳ, đạt gần 261 tỷ đồng.

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email: . Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.