MicroStrategy đối mặt với rủi ro dòng tiền chảy ra 9 tỷ USD khi các nhà cung cấp chỉ số để mắt đến lượng nắm giữ Bitcoin

MicroStrategy đối mặt với một thử thách quan trọng khi các nhà cung cấp chỉ số hàng đầu xem xét các quy tắc có thể khiến công ty mất gần 9 tỷ USD dòng vốn đầu tư thụ động.

MSCI đang tham khảo ý kiến về những tiêu chí mới có thể loại bỏ các công ty có tài sản kỹ thuật số vượt quá 50% tổng tài sản.

Loại bỏ khỏi chỉ số đe dọa chiến lược cốt lõi

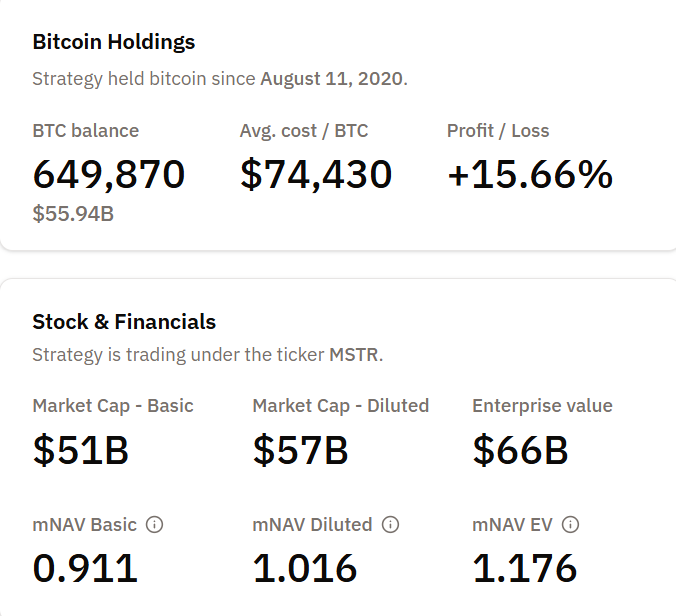

MicroStrategy, mới đây đã đổi tên thành Strategy Inc., nắm giữ 649,870 Bitcoin tại thời điểm viết bài, với chi phí trung bình là 74,430 USD mỗi coin. Giá cân bằng của công ty trùng khớp với điểm mua này, để lại ít lợi nhuận khi Bitcoin đang chịu áp lực giao dịch.

Lượng Bitcoin nắm giữ của MicroStrategy. Nguồn: Bitcoin Treasuries

Lượng Bitcoin nắm giữ của MicroStrategy. Nguồn: Bitcoin Treasuries

Giá trị thị trường của công ty là 51 tỷ USD trên số lượng cổ phiếu cơ bản và 57 tỷ USD khi pha loãng hoàn toàn, trong khi giá trị doanh nghiệp là 66 tỷ USD.

MSCI đã bắt đầu tham khảo chính thức vào tháng 09/2025 về cách đối xử với các công ty tài sản kỹ thuật số (DATs).

Theo tài liệu chính thức của MSCI, quy tắc đề xuất sẽ loại bỏ các công ty mà tài sản kỹ thuật số chiếm 50% hoặc hơn tổng tài sản và là hoạt động kinh doanh chính.

Một số khách hàng cho rằng những công ty này giống quỹ đầu tư hơn là những công ty đủ điều kiện cho chỉ số cổ phiếu.

Những rủi ro này không chỉ giới hạn ở MSCI. Cổ phiếu của Strategy, MSTR, được niêm yết trong vài chỉ số quan trọng, bao gồm Nasdaq 100, CRSP US Total Market Index và các chỉ số Russell khác.

Phân tích từ JPMorgan cho thấy chỉ riêng việc loại trừ MSCI có thể dẫn đến 2.8 tỷ USD trong việc bán quỹ thụ động. Nếu các nhà cung cấp khác thực hiện thay đổi tương tự, tổng dòng vốn ra có thể đạt 8.8 tỷ USD.

Việc có thể bị loại khỏi các chỉ số như MSCI USA và Nasdaq 100 là thách thức lớn nhất cho phương pháp tích lũy Bitcoin của Michael Saylor. Quyết định cuối cùng dự kiến vào ngày 15/01/2026.

Phí bảo hiểm định giá sụp đổ giữa lúc Bitcoin suy giảm

Thời điểm này làm những vấn đề trở nên nghiêm trọng hơn. Cổ phiếu của Strategy đã giảm 60% từ đỉnh cao gần đây, làm suy yếu mức chênh lệch định giá hỗ trợ chiến lược gọi vốn mua vào của công ty.

Hệ số nhiều trên giá trị tài sản ròng (mNAV) đã thu hẹp về mức cân bằng, phản ánh sự giảm niềm tin của nhà đầu tư vào “bán cổ phiếu, mua Bitcoin, lặp lại” của Saylor.

Chênh lệch này rất quan trọng vì mô hình của Strategy phụ thuộc vào đó. Công ty phát hành cổ phiếu và nợ chuyển đổi để tài trợ cho việc mua Bitcoin, hy vọng cổ phiếu sẽ giao dịch cao hơn giá trị tài sản Bitcoin nắm giữ.

Nếu chênh lệch đó bị mất, lý do kinh doanh yếu đi vì nhà đầu tư có thể chỉ cần mua Bitcoin trực tiếp.

Trong khi đó, chi phí tài trợ đã tăng lên. Strategy phát hành trái phiếu chuyển đổi đầu năm 2025 với điều khoản cao hơn. Với Bitcoin kém hiệu suất, công ty đối mặt với lợi nhuận giảm sút.

Lượng Bitcoin nắm giữ của công ty hiện cho thấy lợi nhuận 15.81% tính đến giữa tháng 11, nhưng biên lợi nhuận đó thu hẹp nếu giá giảm về mốc cân bằng 74,430 USD.

Thị trường chia rẽ về phân loại chỉ số

Không phải tất cả các nhà tham gia thị trường đều đồng ý với việc loại trừ đề xuất. Matthew Sigel, trưởng bộ phận nghiên cứu tài sản kỹ thuật số của VanEck, đã chỉ ra trên X rằng báo cáo của JPMorgan phản ánh phản hồi của khách hàng định hình các quy tắc chỉ số, chứ không phải là lời kêu gọi loại trừ cụ thể.

Điều này nhấn mạnh vấn đề thuộc về quá trình, hơn là chỉ các đặc điểm cơ bản của công ty.

Cuộc tham vấn này bộc lộ sự không chắc chắn về cách tài chính phân loại các công ty nắm giữ Bitcoin. Quy tắc của MSCI thường phân biệt các công ty hoạt động với các phương tiện đầu tư.

Strategy vận hành phần mềm phân tích, nhưng phần lớn sự chú ý đến từ lượng Bitcoin nắm giữ của công ty, tạo ra danh tính lai làm phức tạp quá trình phân loại.

Các công ty khác cũng đang bị xem xét. MARA Holdings, Metaplanet Inc., và Bitcoin Standard Treasury Company đều nắm giữ lượng tài sản kỹ thuật số đáng kể.

Tuy nhiên, quy mô và tầm vóc của Strategy biến nó thành trường hợp thử nghiệm. Nếu bị loại ra, nó sẽ tạo tiền lệ về cách các chỉ số đối xử với các công ty đại chúng sử dụng Bitcoin làm dự trữ.

Ngày 15/01/2026 là ngày quyết định quan trọng. Strategy phải quản lý vị thế Bitcoin, chi phí tài trợ và đáp ứng kỳ vọng của cổ đông trong thời gian này.

Kết quả sẽ cho thấy liệu các công ty nắm giữ Bitcoin có duy trì quyền truy cập vào vốn thụ động hay đối mặt với nguy cơ bị phân loại lại và loại khỏi các chỉ số lớn. Với mô hình của Saylor, rủi ro rất lớn.