8 cách quản lý tài chính cá nhân hiệu quả trong năm 2024

Chắc hẳn nhiều người đã bắt đầu nhìn nhận ra vấn đề cá nhân của mình sau đại dịch vừa rồi. Virus không chỉ đến và mang đi sức khỏe mà nó còn để lại rất nhiều tai ương về kinh tế.

Chính vì thế hơn lúc nào hết đây là thời điểm thích hợp để bạn tìm và học cho mình cách quản lý tài chính cá nhân. Nếu không quản lý tốt bạn sẽ rất dễ lâm vào cảnh khốn đốn vì sẽ không ai chắc rằng đại dịch kéo dài bao lâu và nếu nó hết thì biến cố nào sẽ đến.

Trong bài viết lần này mình sẽ hướng dẫn các bạn cách quản lý tài chính cá nhân cùng với đó là giới thiệu các phần mềm quản lý tài chính cá nhân hiệu quả. Đừng bỏ qua phần nào nhé vì tất cả sẽ đều rất có ích.

1. Kiến thức về quản lý tài chính cá nhân

Trước hết hãy cùng tìm hiểu về tầm quan trọng của việc quản lý tài chính cái nhân.

Trên thực tế có rất nhiều người nhầm lẫn việc tiết kiệm là quản lý tài chính cá nhân. Nhưng không phải vậy, quản lý tài chính cá nhân phải đáp ứng đủ các tiêu chí:

● Nhu cầu sinh hoạt

● Hưởng thụ

● Phòng bị cho biến cố

Làm tốt được cả 3 yếu tố trên cũng đồng nghĩa với việc bạn đã quản lý tài chính cá nhân tốt. Thử đặt câu hỏi rằng điều gì sẽ xảy ra nếu bạn thất nghiệp; bạn bị vấn đề về sức khỏe hay bị mất tài sản cá nhân có giá trị lớn như xe máy? Chắc chắn nếu không có khoản phòng bị biến cố bạn sẽ rơi vào bế tắc.

Vậy làm thế nào để bạn có đủ số tiền và đáp ứng cho các tiêu chí của quản lý tài chính? Đó chính là tăng thu nhập và giảm chi tiêu

▇ Tăng thu nhập

Để tăng thu nhập cho cá nhân có nhiều cách, bạn có thể cố gắng làm việc để tăng lương, tìm kiếm 1 công việc làm thêm hay đầu tư với số vốn nhàn rỗi…Và tất nhiên thì đầu tư sẽ mang lại cho bạn nguồn thu mạnh mẽ nhất nhưng cũng tiềm ẩn nhiều rủi ro nhất

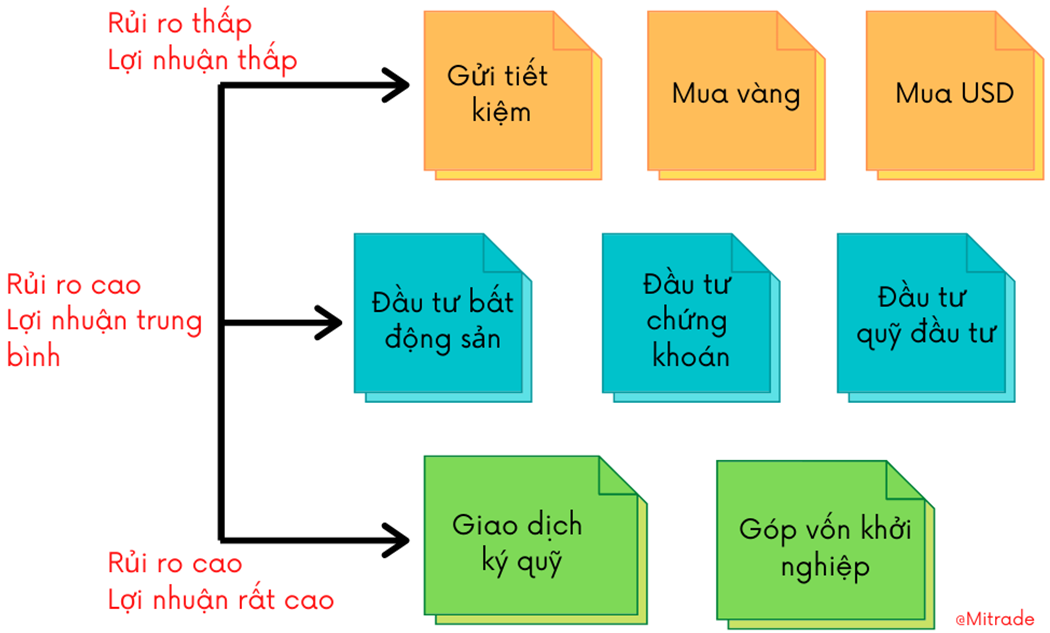

Dưới đây là một số cách đầu tư để tăng thu nhập cho bạn

Một số cách để bạn có thể tăng thu nhập

*Rõ hơn về các đặc điểm, ưu điểm và nhược điểm của các kênh đầu tư này mình sẽ nói ở phần 3

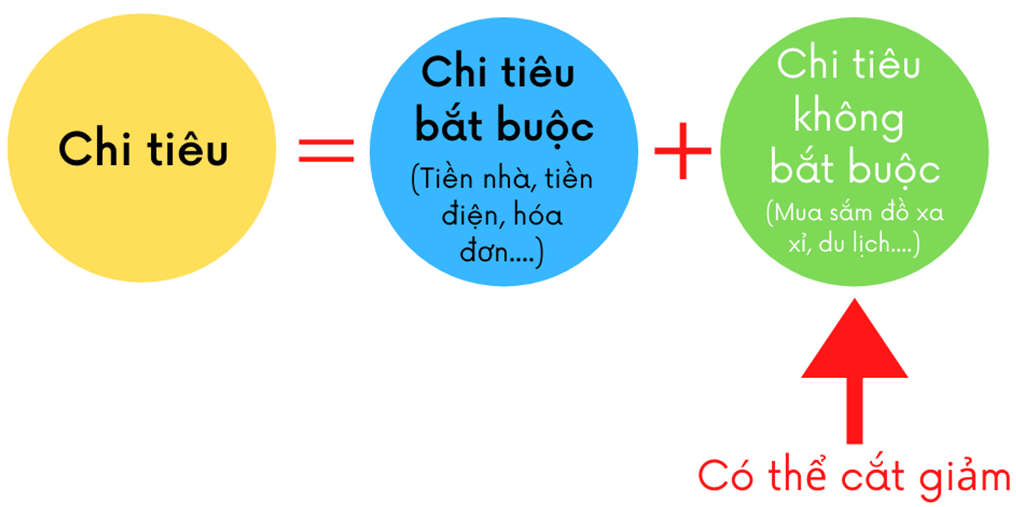

▇ Giảm chi tiêu

Giảm chi tiêu cũng là một cách tăng khoản tiền của bạn, tuy nhiên phương thức này không hề đơn giản. Gianh giới giữa chi tiêu thông minh và tằn tiện rất mong manh. Chi tiêu sẽ được chia thành 2 phần nhỏ hơn đó là chi tiêu bắt buộc và chi tiêu không bắt buộc như hình dưới đây

Bạn không thể cắt giảm phần chi tiêu bắt buộc vì đơn giản nó là khoản chi phí để bạn duy trì cuộc sống. Hãy cố gắng cắt giảm chi tiêu ở phần Chi tiêu không bắt buộc.

2. Cách quản lý tài chính doanh nghiệp cho người mới bắt đầu quản lý tài chính cá nhân

Có 1 phương pháp gọi là 50/20/30, đây là cách phân bổ nguồn lực tài chính vô cùng hợp lý và hiệu quả. Thực chất 50/20/30 chính là % phân bổ tài chính của bạn. Cùng nhìn bảng dưới đây để thấy rõ cách hoạt động của phương thức này.

% Phân bổ | Mục đích | Cách sử dụng |

50% thu nhập |

Chi tiêu cần thiết | ◆ Chi tiêu các khoản bắt buộc như chi phí thuê nhà, tiền ăn uống, chi phí đi lại, xăng dầu, điện, nước, internet..v.v *Bạn có thể chi tiêu thấp hơn 50% nhưng đừng để rơi vào tình trạng tằn tiện quá mức khiến cuộc sống thêm khó khăn. Ngoài ra nếu bạn đang chi tiêu hơn 50% thì có thể cắt giảm bới một cách hợp lý ví dụ như đi xe buýt thay cho xe máy hay ăn cơm nhà thay vì ăn ngoài tiệm..v.v |

30% thu nhập |

Chi tiêu cá nhân | ◆ Đây là là phần dùng cho khoản chi tiêu không cần thiết ví dụ như chi tiêu cho sở thích cá nhân, mua sắm, đi chơi.v.v *Hãy đặc biệt chú ý đế phần chi tiêu này, đơn giản vì bạn sẽ rất dễ bị xa đà. Hãy luôn đảm bảo khoản này luôn dưới 30%, con số càng nhỏ thì tài chính cá nhân càng được đảm bảo cho tương lai. |

20% thu nhập | Mục tiêu tài chính | ◆ Mục tiêu tài chính sẽ gồm tiết kiệm, trả nợ quỹ dự phòng và đầu tư. Nếu đầu tư thông minh và hiệu quả tài chính của bạn sẽ được cải thiện đáng kể. *Hãy dành ra từ 10%~15% trong khoản này cho việc đầu tư. Vì đó là cách để làm tiền đẻ ra tiền, tuy nhiên cũng không nên quá ham mà cần có chiến lược cụ thể để tránh thâm hụt tài chính |

Mình sẽ nói thêm về phần đầu tư tài chính, những phần còn lại có vẻ đơn giản và dễ hiểu hơn rất nhiều rồi.

Với 10%~15% để đầu tư bạn sẽ đầu tư vào những gì để sinh lời cao và thu về lợi nhuận tốt?

Như đã chia sẻ ở trên hình thức cho ra lợi nhuận cao nhất chính là giao dịch ký quỹ và góp vốn khởi nghiệp. Tuy nhiên với việc góp vốn khởi nghiệp đòi hỏi bạn cần phải có một khoản tiền tương đối lớn. Điều này là bất khả thi đối với những người mới bắt đầu quản lý tài chính cá nhân.

Chính vì thế giao dịch ký quỹ là phù hợp nhất vì không đòi hỏi vốn nhiều mà cho ra lợi nhuận rất cao nhờ có cơ chế đòn bẩy.

Bạn cũng có thể lựa chọn đầu tư chứng khoán phổ thông nếu bạn am hiểu về thị trường chứng khoán hay mua Vàng tiết kiệm nếu bạn không hứng thú với việc đầu tư…v.v.

Để làm rõ hơn hãy cùng đến với phần tiếp theo.

3. Quản lý tài chính-Các kênh đầu tư tài chính cá nhân

Có rất nhiều kênh đầu tư tài chính có thể giúp bạn gia tăng thu nhập. Tuy nhiên dưới đây là các kênh đầu tư tài chính phổ biến do mình tự tổng hợp.

● Các kênh đầu tư rủi ro cao-Lợi nhuận rất cao

Kênh đầu tư | Giao dịch ký quỹ | Góp vốn khởi nghiệp |

Đặc điểm | ·Là hình thức đầu tư phái sinh được đông đảo nhà đầu tư trẻ ưa chuộng ·Phổ biến trong giới trader và có nhiều ưu điểm vượt trội so với các hình thức đầu tư khác ·Cách thức hoạt động đơn giản dễ dàng để bắt đầu | ·Là hình thức mới của giới trẻ Việt Nam. Cùng góp vốn và kinh doanh và tạo lợi nhuận. |

Ưu điểm | ·Lợi nhuận 2 chiều từ tăng và giảm của thị trường ·Vốn rất thấp nhờ giao dịch ký quỹ · Lợi nhuận cao do được phép sử dụng đòn bẩy tài chính · Sàn môi giới uy tín đều có giấy phép · Tiện lượi giao dịch online tại nhà · Kiếm lợi nhuận trong ngày | · Lợi nhuận tốt nếu khởi nghiệp thành công |

Nhược điểm | · Rủi ro dễ chọn nhầm sàn thiếu uy tín · Lạm dụng đòn bẩy khiến thua lỗ nặng | · Yêu cầu vốn lớn · Rủi ro thua lỗ cao do thiếu kinh nghiệm và thị trường vô cùng cạnh tranh |

● Các kênh đầu tư rủi ro cao-Lợi nhuận trung bình

Kênh đầu tư | Mua bất động sản | Quỹ đầu tư | Đầu tư chứng khoán |

Đặc điểm | - Mua bất động sản hoặc đầu tư vào công ty bất động sản để thu lợi nhuận | - Đầu tư vào các quỹ đầu tư và hưởng % lợi nhuận. - Có nhiều hình thức quỹ đầu tư khác nhau như quỹ ETF nội, ETF ngoại, hụi..v.v

| - Đầu tư các chỉ số và cổ phiếu chứng khoán trong nước trên sàn chứng khoán Việt Nam - Là kênh đầu tư ưa thích của nhiều nhà đầu tư có kiến thức. |

Ưu điểm | - Lợi nhuận tốt vì đa số bất động sản sẽ khó xuống giá - Thanh khoản cao | - Lợi nhuận tương - Không cần nhiều kiến thức | - Lợi nhuận tốt - Thanh khoản cao |

Nhược điểm | - Yêu cầu vốn rất lớn - Rủi ro tiềm ẩn khi đầu tư vào công ty bất động sản thiếu trung thực | - Rủi ro cao khi đầu tư vào các quỹ tư nhân và quỹ quốc tế không được cấp phép | - Cần kiến thức am hiểu về chứng khoán - Rủi ro thua lỗ nếu không có kiến thức |

● Các kênh đầu tư rủi ro thấp-lợi nhuận thấp

Kênh đầu tư | Mua Vàng | Mua USD | Gửi tiết kiệm |

Đặc điểm | - Là kênh đầu tư phổ biến tại Việt Nam - Mang nhiều ý nghĩa tích trữ, mua vàng và chờ khi giá lên cao để bán ra | - Giống như hình thức đầu tư Vàng nhưng thay thế bằng USD. - Chuyển từ VNĐ sang USD và chờ khi giá USD lên để chuyển qua VNĐ | - Là kênh đầu tư tạo thu nhập thụ động, tùy theo lãi suất ngân hàng nhưng thường sẽ giao động từ 6-8%/năm |

Ưu điểm | - Phổ biến được nhiều người lựa chọn - Thanh khoản cao do nhiều nơi giao cho phép mua bán tại Việt Nam | - An toàn và thanh khoản cao khi có thể đổi USD ở tất cả các ngân hàng

| - Nhận lãi suất ổn định, là kênh đầu tư an toàn không lo lỗ vốn - Thanh khoản cao |

Nhược điểm | - Phụ thuộc vào giá Vàng, tốn nhiều thời gian - Lưu trữ và bảo quản khó khăn | - Lợi nhuận thấp

| - Lợi nhuận cố định và không cao - Không thể chống được lạm phát. |

Để hiểu rõ hơn vì sao mình lựa chọn giao dịch ký quỹ mà không phải các kênh khác hãy cùng đến với phần tiếp theo.

4. Danh mục đầu tư tài chính hiệu quả năm 2024

Hiệu suất của các kênh tài chính là khác nhau, vì thế để thấy rõ được hơn mình sẽ lấy ví dụ với 100 USD tương đương với 2,3 triệu VNĐ (10%~15% thu nhập cá nhân). Đây là con số tương đối nếu không muốn nói là khá cao so với mặt bằng chung thu nhập cá nhân tại Việt Nam. Để có được số tiền 100 USD đầu tư mỗi tháng thì bạn phải có thu nhập tương đương 15,3~23 triệu/tháng.

Mình sẽ lấy ví dụ với 3 kênh đầu tư:

▇ kênh đầu tư rủi ro thấp-lợi nhuận thấp-Gửi tiết kiệm

Vốn đầu tư | Lãi suất | Lợi nhuận sau khi đầu tư 1 năm |

100 USD | 7%/Năm | 7 USD/Năm |

Bạn sẽ có lợi nhuận là 7 USD (161.000 VNĐ) sau khi gửi tiết kiệm 100 USD trong 1 năm tại ngân hàng. Có vẻ đây không phải cách hiệu quả với số vốn là 100 USD. Sẽ hợp lý hơn nếu bạn có thể gửi tiết kiệm từ 500~1 tỷ VNĐ

▇ Kênh đầu tư rủi ro cao-Lợi nhuận trung bình-Đầu tư chứng khoán

Theo trang báo vnexpress thì nhà đầu tư chứng khoán Việt Nam luôn kỳ vọng vào lợi nhuận 15~20% mỗi năm:

Vốn đầu tư | Lãi suất | Lợi nhuận sau khi đầu tư 1 năm |

100 USD | 18%/Năm | 18 USD/Năm |

Như vậy bạn sẽ có lợi nhuận là 18 USD/năm tương đương 1,5USD/tháng nếu đầu tư chứng khoán thành công. Đây cũng không phải là con số hấp dẫn với số tiền đầu tư ít ỏi này. Tất nhiên nếu với số tiền đầu tư lớn thì đó sẽ là con số vô cùng hấp dẫn.

▇ Kênh đầu tư lợi nhuận cao-kiếm tiền nhanh-Giao dịch ký quỹ

Giao dịch ký quỹ thường để cập đến lợi nhuận trong ngày. Vì đây là giao dịch ngắn hạn, nhà đầu tư dựa trên sự giao động giá trong ngày và kiếm lợi nhuận nhanh.

Vì thế rất khó để tính ra lợi nhuận trong năm. Hãy cùng tính lợi nhuận trong 1 ngày thu được khi giao dịch ký quỹ.

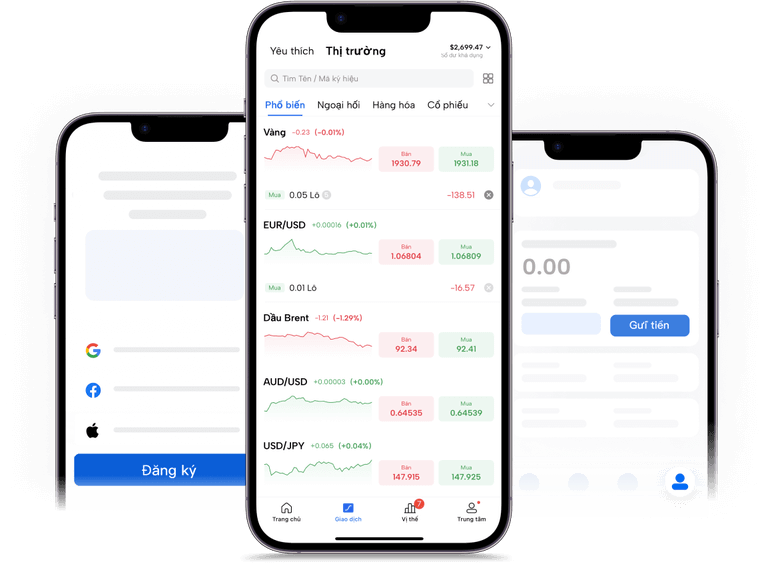

Mình sẽ lấy vị dụ cụ thể trên sàn Mitrade:

Vốn đầu tư | Sản phẩm | Giá 1 ETH | Tỷ lệ ký quỹ/đòn bẩy tương ứng | Số tiền cần bỏ ra |

100 USD | Ethereum | 3800 USD | 10% và 1:10 | 3800 x 10%= 380 USD |

Như vậy với 100 USD bạn có thể đầu tư với 2 lô ETH trị giá lên tới 7600 USD. Lợi nhuận sẽ được tính như sau

| Lợi nhuận = Chênh lệch giá x Số lô x kích thước lô |

Bạn sẽ có lợi nhuận khi dự đoán đúng xu hướng giá của tài sản. Ví dụ dự đoán tăng đặt lệnh mua, nếu tài sản tăng bạn có lời và ngược lại đặt lệnh Bán nếu dự đoán sản phẩm giảm.

Trong ví dụ này mình đặt lệnh Mua vậy nên mình sẽ có lợi nhuận khi giá ETH tăng. Lấy ví dụ giá ETH tăng lên thành 3900 USD vậy lợi nhuận của sẽ là:

| Lợi nhuận = (3900 – 3800) x 2 x 1 = 200 USD |

Với 100 USD bạn có thể kiếm lợi nhuận là 200 USD trong ngày với hiệu suất trong ngày đạt con số như vậy thực sự là quá ấn tượng là 200%.

Hiệu suất sẽ thay đổi và phụ thuộc vào rất nhiều yếu tố khác như số vốn đầu tư khác, biến động tài sản và cả tỷ lệ đòn bẩy khác nhau với mỗi sản phẩm.

*Trên thực tế các hiệu suất có thể thay đổi. Chỉ duy nhất Gửi tiết kiệm là cố định còn 2 hình thức còn lại sẽ phụ thuộc vào nhiều yếu tố.

5. Những sự kiện đáng chú ý khi quản lý tài chính cá nhân trong năm 2024

Quản lý tài chính cá nhân cũng cần lưu ý đến một số sự kiện lớn vì nó có ảnh hưởng trực tiếp đến quá trình quản lý của bạn. Các sự kiện cần chú ý như:

★ Dịch bệnh thiên tai:

Minh chứng rõ ràng nhất là đại dịch vừa rồi, chính sự chủ quan đã khiến rất nhiều người lâm vào cảnh nợ nần khi không quản lý tài chính tốt trước đại dịch. Thiên tai có thể ập đến bất cứ lúc nào, hãy thường xuyên theo dõi tin tức về dịch bệnh thiên tai để có sự ứng phó hộ lý nhất.

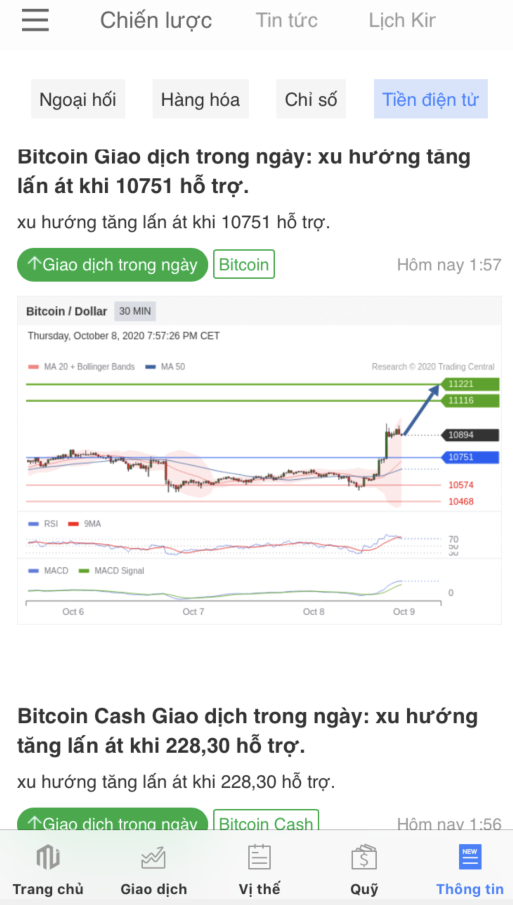

★ Sự kiện chính trị thế giới lớn:

Ví dụ như bầu cử Mỹ, đây không phải là mối lo về tài chính mà nó là cơ hội tài chính cho bạn. Bầu cử Mỹ sẽ mang đến rất nhiều biến động mạnh mẽ đến các thị trường tài chính trên thế giới đặc biệt là chứng khoán Mỹ. Theo dõi tin tức để chớp được các cơ hội đầu tư và gia tăng tài chính.

★ Các tin tức trong nước:

Các tin tức như chi phí điện nước, xăng dầu trong nước tăng đây là các tin tức ảnh hưởng trực tiếp đến Khoản chi tiêu bắt buộc của bạn. Cần lưu ý để phân bổ chúng hợp lý nhằm không vượt quá 50% thu nhập.

Bạn có thể tải về app Mitrade và nhận chiến lược và tin tức kịp thời.

6. Phần mềm quản lý tài chính cá nhân và học quản lý tài chính

Tóm lại thì quản lý tài chính sẽ xoay quanh 2 việc đó là Quản lý chi tiêu và Đầu tư tài chính. Dưới đây là các phần mềm giúp bạn quản lý chi tiêu tốt và phần mềm đầu tư tài chính tốt.

Quản lý chi tiêu:

► Sổ Thu Chi MISA

Sổ thu Misa có khả năng phân loại các khoản thu chi một cách chi tiết thậm chí còn có khả năng tự tạo tiểu mục khác. Đây là tính năng hấp dẫn và được báo cáo dưới dạng biểu đồ giúp bạn dễ dàng theo dõi các khoản thu chi của mình đã hợp lý hay chưa

► Ứng dụng Money Lover

Money Lover cũng giống như Misa giúp bạn ghi chép các khoản thu chi dễ dàng. Đáng chú ý là Money Lover có khả năng lập kế hoạch tài chính tương lai và có thể tương thích với tất các thiết bị điện thoại

7. Top 7 nguyên tắc quản lý tài chính cá nhân

# Số 1: Lập ra kế hoạch chi tiêu

Điều này vô cùng cần thiết, con người luôn bị cám dỗ và rất khó để vượt qua được nó. Chính vì thế bản kế hoạch sẽ là người thầy hoàn hảo giúp bạn luôn đi đúng hướng và không chệch khỏi đường ray. Hơn nữa kế hoạch sẽ giúp bạn thêm quyết tâm thực hiện và làm nó dễ dàng hơn.

Các kế hoạch có thể là kế hoạch chi tiêu tiết kiệm, kế hoạch thoát nợ.v.v Vạch ra từng cái và thực hiện nó từng bước.

# Số 2: Luôn chi ít hơn những gì kiếm được

Nghe có vẻ đơn giản nhưng để thực hiện nó không hề đơn giản chút nào. Chi tiêu ít hơn hay nói một cách khác là tiết kiệm hơn. Hãy cố gắng tiết kiệm tốt đa trong phần Chi tiêu không bắt buộc.

Giảm các cuộc vui chơi cuối tuần, giảm chi phí cho các hưởng thụ và sở thích cá nhân. Dành thời gian đọc sách nhiều hơn thay vì đi du lịch.v.v Tất nhiên là trong giới hạn của bạn thân, đừng quá gò bó nó sẽ khiến bạn thêm stress.

# Số 3: Ưu tiên thanh toán các hóa đơn

Sau khi nhận lương thay vì nhanh chóng chỉ tiêu các khoản không cần thiết trước. Mà hãy dành tiền đó để chi trả các khoản bắt buộc. Như tiền nhà, tiền điện, tiền cước..v.v Nếu không muốn vì một lần vui chơi quá đà mà không đủ tiền chi trả các hóa đơn. Lúc đó bạn sẽ cõng thêm một khoản nợ trên lung.

# Số 4: Bắt đầu từ những việc nhỏ

Nhiều người thường có thói quen bắt tay vào làm các việc lớn trước. Tuy nhiên điều đó là không hiệu quả và mạng tác dụng ngược. Tiết kiệm từ những cái nhỏ trước khi tiết kiệm cái lớn. Và đầu tư từ số vốn nhỏ trước khi đầu tư số vốn lớn.

# Số 5: Tích tiểu thành đại

Đừng coi thường các đồng tiền tiết kiệm nhỏ lẻ. Bạn thử bỏ chúng vào ống tiết kiệm và sau mỗi 1 tháng hãy mở chúng ra. Bất ngờ là nó có thể đủ để bạn chi trả 1 khoản hóa đơn cá nhân.

Hoặc thậm chí là mua sắm một thứ khác có ích. Thay vì đi xe máy đi làm bạn chọn xe bus, bạn tiết kiệm được 12.000đ tiền xăng mỗi ngày. Vậy 1 tháng bạn sẽ có là 360.000đ, số tiền này có thể chi trả hoá đơn điện hoặc nước.

# Số 6: Đừng “đẽo cày giữa đường”

Hãy lựa chọn phương pháp tiết kiệm, đầu tư phù hợp với bạn. Đừng nghe những lời dụ dỗ từ bên ngoài và cố gắng theo đổi theo. Nó có thể phù hợp với ai đó nhưng không chắc là phù hợp với bạn. Làm như thế có thể khiến bạn thêm áp lực và mất dần niềm tin vào quản lý tài chính.

# Số 7: Cố gắng hợp nhất nợ

Nếu bạn đang có nhiều khoản nợ đặc biệt là nợ tín dụng hãy cố gắng hợp nhất chúng lại để có 1 mức lãi suất cụ thể. Điều này giúp bạn dễ kiểm soát số nợ hơn và cũng tối thiểu lãi suất. Hơn nữa việc hợp nhất giúp bạn chi trả nợ trong 1 thời gian nhất định không rải rác khắp tháng gây nhiều phiền phức.

8. Lời kết

Như vậy qua bài viết này mình đã hướng dẫn các bạn các quản lý tài chính và cách đầu tư tài chính hiệu quả. Tất nhiên bạn có thể thay đổi cách thức tùy thuộc vào điều kiện và thu nhập cá nhân của mình.

Nếu bạn có một thu nhập ở mức trung bình (15~20 triệu/tháng) hãy dành 15% cho việc đầu tư tài chính trên những nền tảng cho phép bạn giao dịch và kiếm lợi trong ngày với số vốn nhỏ.

! Cảnh báo rủi ro: Xin lưu ý rằng bất cứ hình thức đầu tư nào đều liên quan đến rủi ro, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư.

Trước khi đưa ra quyết định giao dịch, bạn cần trang bị đầy đủ kiến thức cơ bản, nắm đầy đủ thông tin về xu hướng thị trường, biết rõ về rủi ro và chi phí tiềm ẩn, thận trọng cân nhắc đối tượng đầu tư, mức độ kinh nghiệm, khẩu vị rủi ro và xin tư vấn chuyên môn nếu cần.

Ngoài ra, nội dung của bài viết này chỉ là ý kiến cá nhân của tác giả, không nhất thiết có ý nghĩa tư vấn đầu tư. Nội dung của bài viết này chỉ mang tính tham khảo và độc giả không nên sử dụng bài viết này như bất kỳ cơ sở đầu tư nào.

Nhà đầu tư không nên sử dụng thông tin này để thay thế phán quyết độc lập hoặc chỉ đưa ra quyết định dựa trên thông tin này. Nó không cấu thành bất kỳ hoạt động giao dịch nào và cũng không đảm bảo bất kỳ lợi nhuận nào trong giao dịch.

Nếu bạn có thắc mắc gì về số liệu, thông tin, phần nội dung liên quan đến Mitrade trong bài, vui lòng liên hệ chúng tôi qua email:. Nhóm Mitrade sẽ kiểm duyệt lại nội dung một cách kỹ lưỡng để tiếp tục nâng cao chất lượng của bài viết.