Cơn sốt Bitcoin khiến nhà đầu tư nhỏ lẻ nghèo đi 17 tỷ USD như thế nào

Một báo cáo gần đây của 10X Research ước tính rằng các nhà đầu tư nhỏ lẻ đã mất khoảng 17 tỷ USD do đầu tư vào các công ty nắm giữ Bitcoin.

Những khoản lỗ này phản ánh sự suy giảm rộng hơn trong sự hứng thú của nhà đầu tư đối với các Công ty Tài sản Kỹ thuật số (DATCOs). Các công ty như MicroStrategy và Metaplanet đã chứng kiến cổ phiếu của họ giảm mạnh cùng với sự sụt giảm giá Bitcoin gần đây.

Các công ty Bitcoin Treasury đã xóa sổ 17 tỷ USD tài sản của nhà đầu tư nhỏ lẻ

Theo báo cáo, nhiều nhà đầu tư đã chuyển sang các DATCOs để có được sự tiếp xúc gián tiếp với Bitcoin. Các công ty này thường phát hành cổ phiếu với giá cao hơn so với lượng Bitcoin mà họ nắm giữ, sử dụng vốn huy động được để mua thêm BTC.

10x Research lưu ý rằng chiến lược này hoạt động tốt khi giá Bitcoin tăng, vì giá trị cổ phiếu thường vượt qua mức tăng của tài sản. Tuy nhiên, khi tâm lý thị trường nguội lạnh và động lực của Bitcoin giảm, những khoản chênh lệch này đã sụp đổ.

Kết quả là, các nhà đầu tư đã mua trong cơn sốt giá trị tăng cao đã mất tổng cộng khoảng 17 tỷ USD. Công ty cũng ước tính rằng các cổ đông mới đã trả quá cao cho sự tiếp xúc với Bitcoin khoảng 20 tỷ USD thông qua các khoản chênh lệch cổ phiếu này.

Những con số này không gây ngạc nhiên khi BeInCrypto trước đó đã báo cáo rằng các công ty toàn cầu đã huy động hơn 86 tỷ USD vào năm 2025 để mua tiền điện tử.

Đáng chú ý, con số này vượt qua tổng số các đợt phát hành cổ phiếu lần đầu ra công chúng (IPO) tại Mỹ trong năm nay.

Tuy nhiên, bất chấp dòng tiền lớn này, hiệu suất của các cổ phiếu liên quan đến Bitcoin gần đây đã tụt hậu so với thị trường chung.

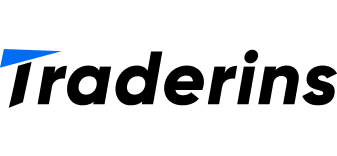

Để làm rõ, cổ phiếu MSTR của Strategy (trước đây là MicroStrategy) đã giảm hơn 20% kể từ tháng 08. Theo dữ liệu từ Strategy Tracker, Metaplanet có trụ sở tại Tokyo cũng đã mất hơn 60% giá trị trong cùng kỳ.

Hiệu suất giá Bitcoin so với Strategy và Metaplanet. Nguồn: Strategy Tracker

Hiệu suất giá Bitcoin so với Strategy và Metaplanet. Nguồn: Strategy Tracker

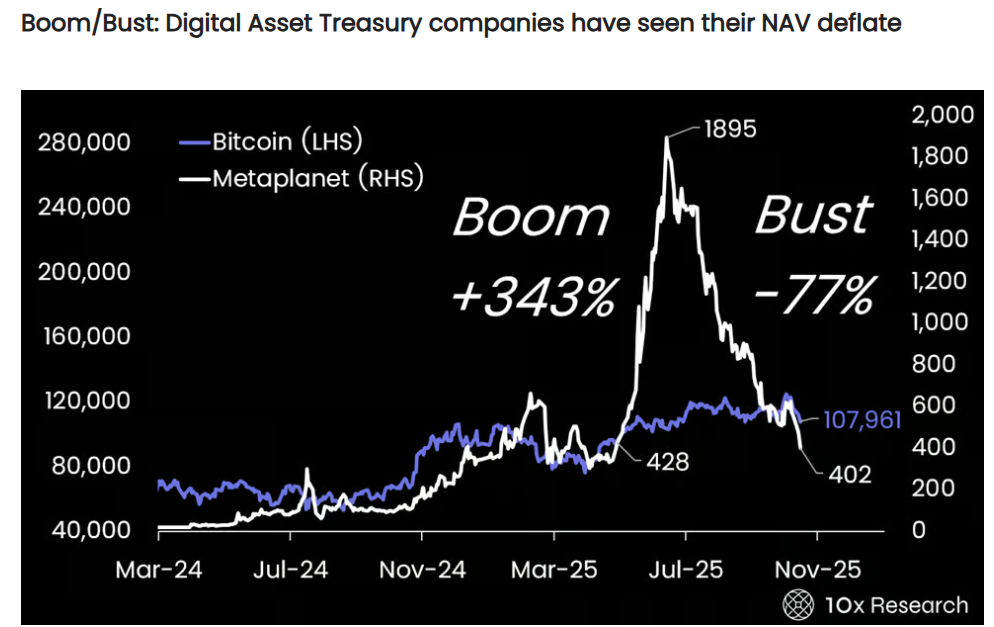

Giá trị mNAVs của Bitcoin DATCOs giảm

Đồng thời, tỷ lệ giá trị thị trường trên giá trị tài sản ròng (mNAV) của họ, từng là thước đo niềm tin của nhà đầu tư, cũng đã suy giảm.

MicroStrategy hiện giao dịch quanh mức 1.4x so với lượng Bitcoin mà họ nắm giữ, trong khi Metaplanet đã giảm xuống dưới 1.0x lần đầu tiên kể từ khi áp dụng mô hình nắm giữ Bitcoin vào năm 2024.

“Những khoản chênh lệch NAV từng được ca ngợi đã sụp đổ, để lại các nhà đầu tư cầm chiếc cốc rỗng trong khi các giám đốc điều hành ra đi với vàng,” 10x Research cho biết.

Giá trị tài sản ròng (NAV) của Metaplanet. Nguồn: 10X Research

Giá trị tài sản ròng (NAV) của Metaplanet. Nguồn: 10X Research

Trên thị trường, gần một phần năm trong số tất cả các công ty nắm giữ Bitcoin được báo cáo giao dịch dưới giá trị tài sản ròng của họ.

Sự tương phản này rất rõ ràng khi Bitcoin gần đây đã đạt mức cao kỷ lục trên 126,000 USD trong tháng này trước khi giảm sau các đe dọa thuế quan của Tổng thống Donald Trump đối với Trung Quốc.

Tuy nhiên, Brian Brookshire, trưởng bộ phận chiến lược Bitcoin tại H100 Group AB, lập luận rằng tỷ lệ mNAV là chu kỳ và không phản ánh giá trị dài hạn. H100 Group AB là công ty nắm giữ Bitcoin lớn nhất ở khu vực Bắc Âu.

“Hầu hết các BTCTC giao dịch gần 1x mNAV chỉ mới đạt được trong vài tuần qua. Theo định nghĩa, không phải là một chuẩn mực… ngay cả đối với MSTR, không có cái gọi là mNAV bình thường. Đó là một hiện tượng biến động, chu kỳ,” ông nói.

Tuy nhiên, các nhà phân tích tại 10X Research cho biết sự kiện hiện tại đánh dấu “sự kết thúc của phép thuật tài chính” cho các công ty nắm giữ Bitcoin, nơi việc phát hành cổ phiếu tăng cao từng tạo ra ảo tưởng về khả năng tăng không giới hạn.

Xét đến điều này, công ty cho biết rằng các DATCOs này sẽ được đánh giá dựa trên kỷ luật thu nhập thay vì sự hưng phấn của thị trường.

“Khi biến động giảm và những khoản lợi nhuận dễ dàng không còn, các công ty này phải chuyển từ động lực dựa trên tiếp thị sang kỷ luật thị trường thực sự. Hành động tiếp theo sẽ không còn là phép màu—mà là ai có thể tiếp tục tạo ra alpha khi khán giả ngừng tin tưởng,” 10X Research kết luận.