3 sai lầm giao dịch hợp đồng tương lai crypto mà năm 2025 đã phơi bày không thương tiếc

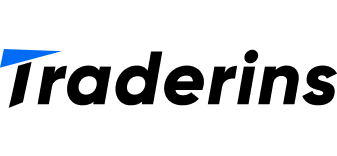

Năm 2025 sẽ được nhớ đến là thời điểm giao dịch hợp đồng tương lai tiền điện tử không còn là rủi ro lý thuyết và trở thành một thất bại hệ thống có thể đo lường được. Đến cuối năm, hơn 154 tỷ đô la thanh lý bắt buộc đã được ghi nhận trên các thị trường hợp đồng tương lai vĩnh viễn, theo dữ liệu tổng hợp từ Coinglass, tương đương với khoản lỗ trung bình 400–500 triệu đô la hàng ngày.

Những gì diễn ra trên các địa điểm phái sinh tập trung và phi tập trung không phải là một sự kiện thiên nga đen duy nhất, mà là một sự thư giãn cấu trúc chuyển động chậm.

Tại sao hợp đồng tương lai vĩnh viễn trở thành công cụ thanh lý vào năm 2025

Quy mô này là chưa từng có, với báo cáo thường niên thị trường phái sinh tiền điện tử năm 2025 của Coinglass cho thấy tổng số thanh lý là 154,64 tỷ đô la trong năm qua.

Tổng số thanh lý vào năm 2025. Nguồn: Coinglass

Tổng số thanh lý vào năm 2025. Nguồn: Coinglass

Tuy nhiên, cơ chế đằng sau những tổn thất không phải là mới cũng không thể đoán trước. Trong suốt cả năm, tỷ lệ đòn bẩy tăng, tỷ lệ tài trợ được đưa ra cảnh báo liên tục và các cơ chế rủi ro ở cấp độ hối đoái được chứng minh là có sai sót sâu sắc dưới áp lực.

Các nhà giao dịch bán lẻ, bị thu hút bởi lời hứa về lợi nhuận được khuếch đại, đã hấp thụ phần lớn thiệt hại.

Điểm đột phá đến vào ngày 10–11 tháng 10, khi một sự đảo chiều thị trường bạo lực đã thanh lý hơn 19 tỷ đô la các vị thế trong vòng 24 giờ, sự kiện thanh lý đơn lẻ lớn nhất trong lịch sử tiền điện tử.

Các vị thế mua bị ảnh hưởng không tương xứng, chiếm khoảng 80–90% số lần thanh lý, vì các cuộc gọi ký quỹ theo tầng đã lấn át sổ lệnh và quỹ bảo hiểm.

Rút ra từ phân tích trên chuỗi, dữ liệu phái sinh và bình luận của nhà giao dịch theo thời gian thực trên Twitter (nay là X), ba sai lầm cốt lõi nổi bật. Mỗi người đều góp phần trực tiếp vào mức độ tổn thất được chứng kiến vào năm 2025 và mỗi người đều mang những bài học quan trọng cho năm 2026.

Sai lầm 1: Phụ thuộc quá nhiều vào đòn bẩy cực cao

Đòn bẩy là yếu tố thúc đẩy chính đằng sau cuộc khủng hoảng thanh lý năm 2025 và được cho là sai lầm giao dịch hợp đồng tương lai tiền điện tử hàng đầu. Trong khi thị trường tương lai được thiết kế để nâng cao hiệu quả sử dụng vốn, quy mô đòn bẩy được triển khai trong suốt cả năm đã vượt qua từ chiến lược đến gây bất ổn.

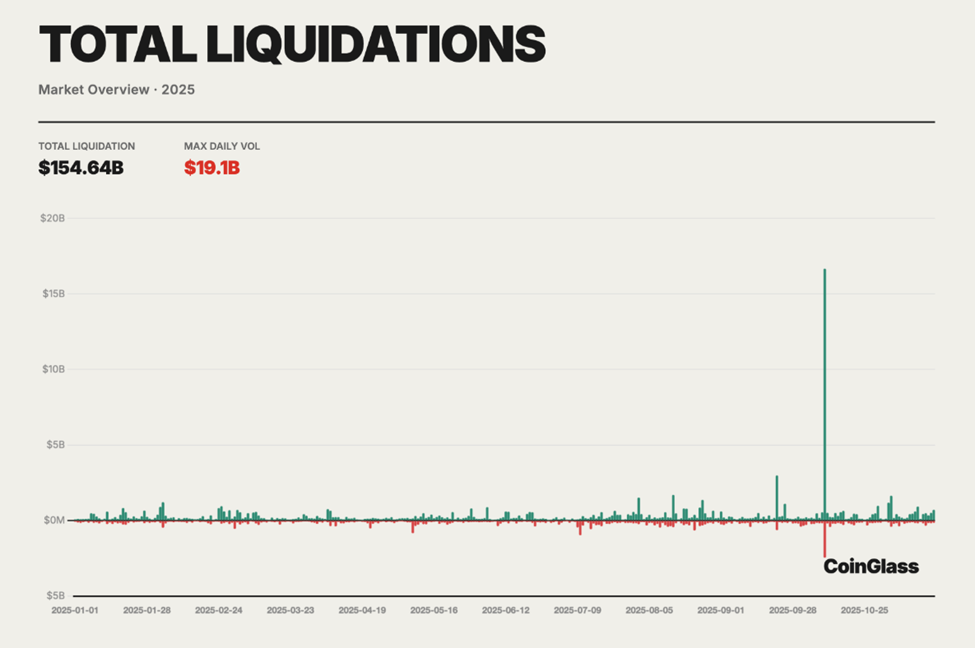

Dữ liệu của CryptoQuant chỉ ra rằng Tỷ lệ đòn bẩy ước tính của Bitcoin đã đạt mức cao kỷ lục vào đầu tháng Mười, chỉ vài ngày trước khi thị trường sụp đổ.

Đồng thời, tổng lãi suất mở của hợp đồng tương lai vượt quá 220 tỷ đô la, phản ánh một thị trường bão hòa với rủi ro đi vay.

Tỷ lệ đòn bẩy ước tính của Bitcoin trên các sàn giao dịch. Nguồn: CryptoQuant

Tỷ lệ đòn bẩy ước tính của Bitcoin trên các sàn giao dịch. Nguồn: CryptoQuant

Trên các sàn giao dịch tập trung lớn, tỷ lệ đòn bẩy ước tính cho BTC và ETH thường vượt qua 10 lần, với một phần đáng kể các nhà giao dịch bán lẻ hoạt động ở mức 50 lần hoặc thậm chí 100 lần.

“Giao dịch đòn bẩy cao có thể là con dao hai lưỡi… Nó mang lại một cơ hội lợi nhuận hấp dẫn, nhưng… có thể dẫn đến một số tổn thất khá tàn khốc”, phân tích của OneSafe lưu ý.

Dữ liệu Coinglass từ cuối năm 2025 đã minh họa sự mong manh của cấu trúc này. Trong khi tỷ lệ mua bán vẫn gần cân bằng (mua khoảng 50,33% so với bán 49,67%), một động thái giá đột ngột đã kích hoạt mức thanh lý 24 giờ tăng 97,88%, đạt 230 triệu đô la trong một phiên.

Định vị cân bằng không đồng nghĩa với sự ổn định. Thay vào đó, điều đó có nghĩa là cả hai bên đều mở rộng quá mức như nhau.

Trong vụ sụp đổ tháng Mười, dữ liệu thanh lý cho thấy sự bất đối xứng tàn bạo. Các vị thế mua đã bị xóa sổ một cách có hệ thống khi giá giảm buộc thị trường phải bán, đẩy giá xuống thấp hơn và thanh lý mức đòn bẩy tiếp theo.

“Vào năm 2025, khía cạnh sòng bạc của tiền điện tử cuối cùng đã cho thấy chi phí thực sự của nó. Hơn 150 tỷ đô la thanh lý bắt buộc đã làm bốc hơi các vị thế hợp đồng tương lai đòn bẩy… Hầu hết mọi người không còn giao dịch nữa; họ đang nuôi dưỡng các công cụ thanh lý”, một nhà nghiên cứu tiền điện tử nhận xét .

Đây không phải là cường điệu. Thị trường tương lai được thiết kế cơ học để đóng các vị thế ở các ngưỡng được xác định trước. Khi đòn bẩy quá mức, ngay cả sự biến động khiêm tốn cũng trở nên tử vong.

Thanh khoản bốc hơi chính xác khi cần thiết nhất và bán bắt buộc thay thế việc ra quyết định tùy ý.

Đòn bẩy quá mức có thể đã giới hạn thị trường tăng giá của tiền điện tửMột số nhà phân tích cho rằng đòn bẩy không chỉ xóa sổ các nhà giao dịch; nó tích cực đàn áp thị trường rộng lớn hơn.

Một luận điểm cho rằng nếu số vốn bị mất do thanh lý bắt buộc vẫn còn trên thị trường giao ngay, tổng vốn hóa thị trường của tiền điện tử có thể đã mở rộng lên 5–6 nghìn tỷ đô la, thay vì dừng lại gần 2 nghìn tỷ đô la. Thay vào đó, các vụ sụp đổ do đòn bẩy gây ra liên tục thiết lập lại đà tăng.

Bản thân đòn bẩy vốn dĩ không phá hoại. Tuy nhiên, trong một thị trường phản xạ, phân mảnh toàn cầu 24/7, đòn bẩy cực đoan biến các địa điểm hợp đồng tương lai thành cơ chế khai thác.

Điều này có xu hướng ủng hộ những người chơi có vốn tốt hơn những người tham gia bán lẻ thiếu vốn.

Sai lầm 2: Bỏ qua động lực tỷ lệ tài trợ

Lãi suất tài trợ là một trong những tín hiệu bị hiểu lầm và lạm dụng nhiều nhất trên thị trường phái sinh năm 2025. Được thiết kế để giữ cho giá hợp đồng tương lai vĩnh viễn gắn liền với thị trường giao ngay, tỷ lệ tài trợ lặng lẽ truyền tải thông tin quan trọng về định vị thị trường.

Khi tài trợ dương, các vị thế mua trả tiền bán, báo hiệu nhu cầu tăng giá dư thừa. Khi tài trợ chuyển sang âm, các vị thế bán khống trả tiền mua, phản ánh tình trạng quá tải giảm giá.

Trong thị trường tương lai truyền thống, việc hết hạn hợp đồng sẽ giải quyết những mất cân bằng này một cách tự nhiên. Tuy nhiên, vĩnh viễn không bao giờ hết hạn. Tài trợ là van áp suất duy nhất.

Trong suốt năm 2025, nhiều nhà giao dịch coi việc tài trợ như một suy nghĩ sau. Trong các giai đoạn tăng giá kéo dài, tỷ lệ tài trợ cho BTC và ETH vẫn tích cực liên tục, từ từ làm xói mòn các vị thế mua thông qua các khoản thanh toán định kỳ.

Thay vì giải thích đây là một cảnh báo về sự đông đúc, các nhà giao dịch thường coi đó là sự xác nhận về sức mạnh của xu hướng.

Dữ liệu on-chain chỉ ra rằng khối lượng DEX vĩnh viễn đạt mức cao nhất hơn 1,2 nghìn tỷ đô la mỗi tháng, phản ánh sự tăng trưởng bùng nổ trong việc sử dụng đòn bẩy.

“… các sàn giao dịch phi tập trung (DEX) đã xử lý khối lượng giao dịch hơn 1,2 nghìn tỷ đô la Mỹ mỗi tháng tính đến cuối năm 2025, với Hyperliquid vẫn chiếm thị phần lớn trên thị trường này”, David Young, Trưởng bộ phận Nghiên cứu Đầu tư Toàn cầu của Coinbase viết .

Hyperliquid chiếm phần lớn khối lượng DEX. Tuy nhiên, rất ít người tham gia bán lẻ điều chỉnh vị thế để đáp ứng với các khoản tài trợ cực đoan.

“Tỷ lệ tài trợ không phải là một sự kém hiệu quả. Đó là thị trường cho bạn biết có sự mất cân bằng. Khi bạn thu thập vốn, bạn được trả tiền để cung cấp thanh khoản — và chấp nhận rủi ro thực sự”, một nhà giao dịch viết .

Những rủi ro đó đã trở thành hiện thực một cách bạo lực. Các đợt tài trợ âm kéo dài xuất hiện khi giá ổn định, báo hiệu vị thế bán khống nặng.

Trong lịch sử, những điều kiện như vậy đã xảy ra trước các cuộc biểu tình mạnh mẽ. Vào năm 2025, chúng một lần nữa đóng vai trò là nhiên liệu cho các đợt bán khống, trừng phạt các nhà giao dịch nhầm lẫn nguồn vốn âm với sự chắc chắn về định hướng.

Vấn đề phức tạp hơn, động lực tài trợ bắt đầu đồng bộ với thị trường cho vay DeFi trong thời kỳ biến động. Khi các nhà giao dịch vay tài sản giao ngay để phòng ngừa rủi ro hoặc bán hợp đồng tương lai, các nền tảng như Aave và Compound đã chứng kiến tỷ lệ sử dụng tăng vọt trên 90%, khiến chi phí đi vay tăng mạnh.

Kết quả là một vòng lặp phản hồi ẩn: tổn thất tài trợ đối với các perps kết hợp với chi phí lãi vay tăng lên đối với tài sản thế chấp đã vay.

Những gì nhiều người coi là chiến lược trung lập hoặc rủi ro thấp đã lặng lẽ làm chảy máu vốn từ cả hai phía. Tài trợ không phải là tiền miễn phí. Đó là sự bù đắp cho việc cung cấp sự cân bằng cho một hệ thống ngày càng bất ổn.

Sai lầm 3: Quá tin tưởng ADL thay vì sử dụng lệnh cắt lỗ

Tự động giảm đòn bẩy (ADL) là cú sốc cuối cùng mà nhiều nhà giao dịch không biết cho đến khi nó xóa sạch vị thế của họ.

ADL được thiết kế như một cơ chế cuối cùng, được kích hoạt khi quỹ bảo hiểm trao đổi cạn kiệt và thanh lý để lại tổn thất còn lại. Thay vì xã hội hóa những khoản lỗ đó, ADL buộc phải đóng các vị thế của các nhà giao dịch có lợi nhuận để khôi phục khả năng thanh toán. Sự kết hợp giữa lợi nhuận và đòn bẩy hiệu quả thường xác định mức độ ưu tiên.

Vào năm 2025, ADL không còn là lý thuyết.

Trong đợt thanh lý tháng Mười, quỹ bảo hiểm trên nhiều địa điểm đã bị quá tải. Kết quả là, ADL đã kích hoạt hàng loạt, thường đóng các lệnh bán có lợi nhuận trước, ngay cả khi các điều kiện thị trường rộng lớn hơn vẫn còn thù địch. Các nhà giao dịch chạy chiến lược phòng ngừa rủi ro hoặc cặp bị ảnh hưởng đặc biệt nặng nề.

“Hãy tưởng tượng bạn đóng lệnh bán của bạn trước và sau đó bị thanh lý khi mua của bạn. Rekt,” Nic Pucrin, Giám đốc điều hành và đồng sáng lập của Coin Bureau, đã viết để phản ứng với sự sụp đổ vào tháng Mười.

ADL hoạt động ở cấp độ thị trường chung, không quan tâm đến mức độ tiếp xúc trên toàn danh mục đầu tư. Một nhà giao dịch có thể có lợi nhuận cao trên một công cụ trong khi được bảo hiểm hoàn hảo trên các công cụ khác. ADL bỏ qua bối cảnh đó, phá vỡ hàng rào và khiến các tài khoản gặp rủi ro trần trụi.

Các nhà phê bình cho rằng ADL là một di tích của các hệ thống ký quỹ cô lập ban đầu và không mở rộng quy mô sang môi trường ký quỹ chéo hoặc dựa trên quyền chọn hiện đại. Một số sàn giao dịch, bao gồm cả các nền tảng on-chain mới hơn, đã từ chối ADL một cách rõ ràng để ủng hộ các cơ chế tổn thất xã hội hóa, trì hoãn và phân phối tổn thất có điều kiện thay vì kết tinh chúng ngay lập tức.

Đối với các nhà giao dịch bán lẻ, bài học là rõ ràng. ADL không phải là một mạng lưới an toàn. Đây là một công cụ khả năng thanh toán ở cấp độ trao đổi ưu tiên sự tồn tại của nền tảng hơn sự công bằng của cá nhân. Nếu không có các lệnh cắt lỗ thủ công, nghiêm ngặt, các nhà giao dịch có thể bị xóa sổ toàn bộ tài khoản, bất kể kỷ luật đòn bẩy của họ.

Bài học cho năm 2026

Các công cụ phái sinh tiền điện tử sẽ vẫn là một lực lượng thống trị vào năm 2026. Thị trường tương lai cung cấp tính thanh khoản, khám phá giá và hiệu quả sử dụng vốn mà thị trường giao ngay không thể sánh kịp. Tuy nhiên, các sự kiện của năm 2025 khiến một sự thật không thể tránh khỏi: cấu trúc quan trọng hơn niềm tin.

- Đòn bẩy quá mức biến biến biến động thành sự hủy diệt.

- Tỷ lệ tài trợ cho thấy sự đông đúc rất lâu trước khi giá phản ứng.

- Cơ chế rủi ro trao đổi được thiết kế để bảo vệ nền tảng chứ không phải nhà giao dịch.

154 tỷ USD bị mất vào năm 2025 không phải là một tai nạn. Đó là học phí được trả cho việc bỏ qua cơ chế của thị trường. Liệu năm 2026 có lặp lại bài học hay không sẽ phụ thuộc vào việc liệu các nhà giao dịch cuối cùng có chọn học nó hay không.