DeFi có phải là lý do khiến các đợt tăng giá tiền điện tử bị chững lại?

Thị trường tiền điện tử nổi tiếng với những đợt tăng giá bùng nổ. Vào tháng 10/2024, tổng vốn hóa thị trường đã tăng từ khoảng 2.7 nghìn tỷ USD lên 3.8 nghìn tỷ USD chỉ trong hai tháng. Điều tương tự đã xảy ra vào đầu năm 2024 khi tổng vốn hóa thị trường tiền điện tử tăng từ 1.7 nghìn tỷ USD vào tháng 02 lên 2.85 nghìn tỷ USD vào giữa tháng 03.

Hôm nay, câu chuyện có vẻ khác. Kể từ tháng 06/2025, thị trường chỉ di chuyển từ 3.5 nghìn tỷ USD lên 3.94 nghìn tỷ USD. Thị trường vẫn đang trong giai đoạn tăng giá (như các chuyên gia gợi ý), nhưng các đợt tăng giá liên tục bị chững lại. Một lý do có thể ẩn giấu bên trong DeFi, nơi mà việc vay mượn chiếm ưu thế trong tăng trưởng. Đọc tiếp để biết thêm chi tiết.

Tăng trưởng vay mượn và sự thống trị của stablecoin

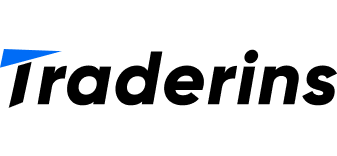

Tại thời điểm viết bài, tổng giá trị bị khóa (TVL) của DeFi đạt khoảng 152 tỷ USD, với gần 49 tỷ USD được vay mượn qua các giao thức. Sử dụng giả định tỷ lệ sử dụng 40%, các bể cho vay sẽ cần khoảng 123 tỷ USD tiền gửi để hỗ trợ 49 tỷ USD đã vay. Đó sẽ là khoảng 81% của tổng TVL 153 tỷ USD — nhưng đây chỉ là ước tính.

TVL bao gồm nhiều tài sản khác (staking, LPs, và số dư cầu nối), vì vậy hãy coi con số 80% như một dấu hiệu sơ bộ về mức độ lớn của việc cho vay, không phải là một tỷ lệ chính xác.

DeFi TVL Tại Thời Điểm Viết Bài: DeFillama

DeFi TVL Tại Thời Điểm Viết Bài: DeFillama

Tổng Số Tiền Vay Trong DeFi: DeFillama

Tổng Số Tiền Vay Trong DeFi: DeFillama

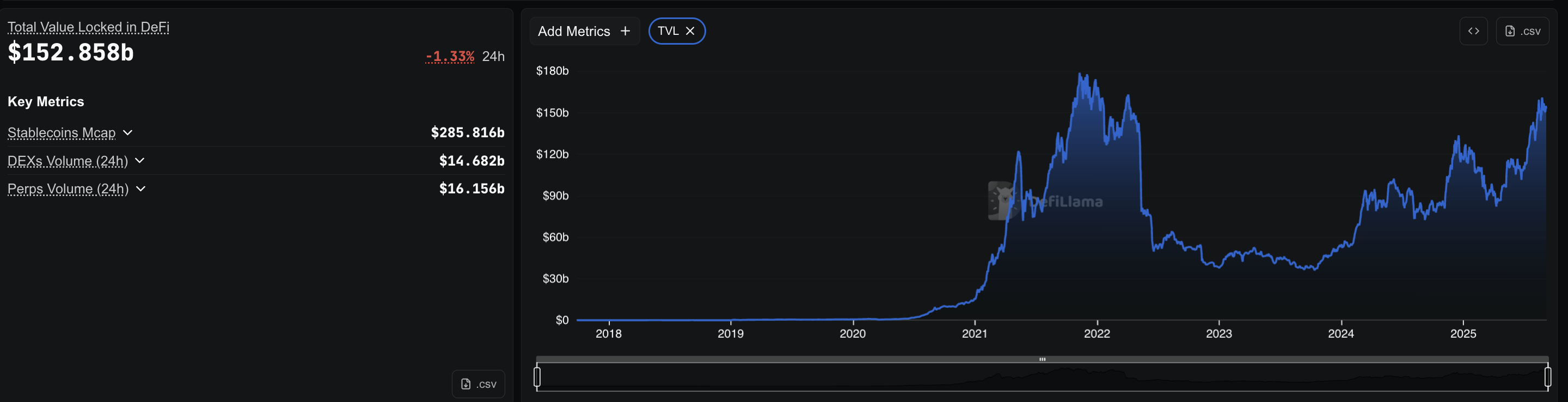

Tỷ lệ sử dụng có nghĩa là bao nhiêu tiền trong bể cho vay thực sự được vay. Ví dụ, nếu Aave có 57 tỷ USD được gửi và 24 tỷ USD được vay, tỷ lệ sử dụng là khoảng 40%.

Xu Hướng Vay Mượn AAVE: AAVE

Xu Hướng Vay Mượn AAVE: AAVE

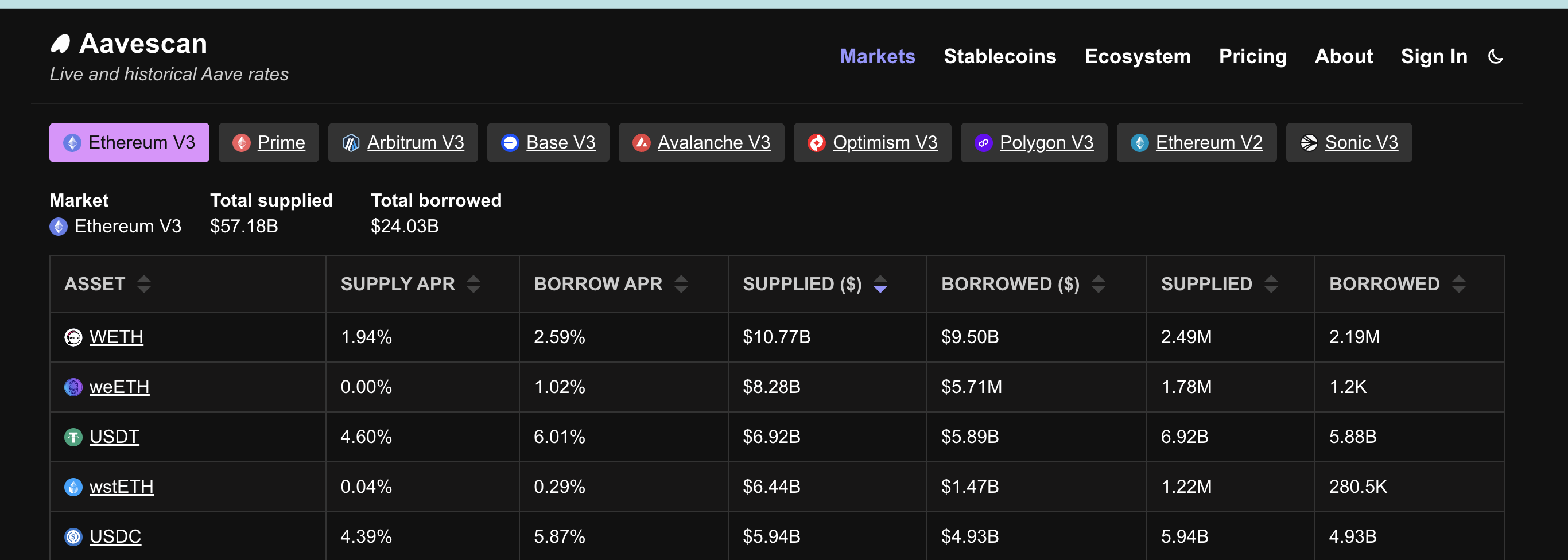

Aave dẫn đầu lĩnh vực với khoảng 24 tỷ USD nợ chưa thanh toán chỉ riêng trên Ethereum, nghĩa là tổng số tiền đã được vay từ các bể của nó.

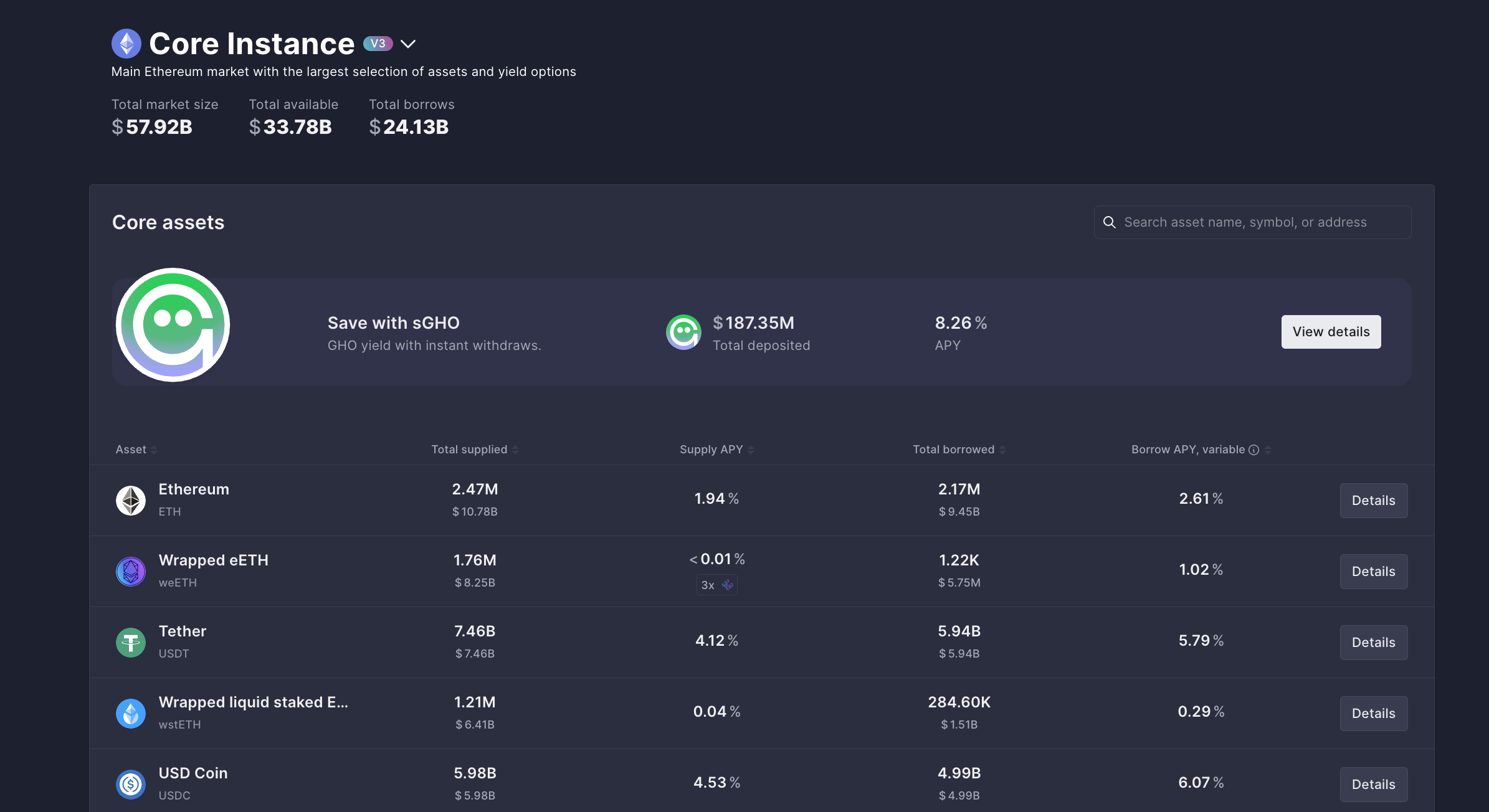

Compound bổ sung khoảng 986 triệu USD. Stablecoin chiếm ưu thế trong việc vay mượn này. Trên Aave, 5.94 tỷ USD USDT và 4.99 tỷ USD USDC được vay. Compound cho thấy một mô hình tương tự, với gần 500 triệu USD USDC và 190 triệu USD USDT.

Muốn biết thêm thông tin về token như thế này? Đăng ký nhận Bản tin Tiền điện tử Hàng ngày của Biên tập viên Harsh Notariya tại đây.

Xu Hướng Vay Mượn Compound trên Ethereum: Compound Finance

Xu Hướng Vay Mượn Compound trên Ethereum: Compound Finance

Sự phụ thuộc vào stablecoin này rất quan trọng. Các nhà giao dịch không vay ETH hay các coin biến động để giữ.

Họ vay đô la. Và giống như bất kỳ khoản vay nào, đô la vay không được giữ không. Cũng như mọi người vay tiền để mua nhà hoặc xe hơi, các nhà giao dịch vay stablecoin để chuyển chúng đi nơi khác — thường là đến các sàn giao dịch để giao dịch. Nhưng là loại giao dịch nào!

Dòng chảy stablecoins đến sàn giao dịch: Spot so với Derivatives

Dự trữ stablecoin cho thấy tiền đi đâu. Các sàn giao dịch giao ngay hiện đang giữ khoảng 4.5 tỷ USD trong stablecoin, tăng từ 1.2 tỷ USD một năm trước. Ngược lại, các sàn giao dịch phái sinh đã tăng từ 26.2 tỷ USD lên 54.1 tỷ USD trong cùng kỳ.

Dự Trữ Stablecoin Giao Ngay Đang Giảm: CryptoQuant

Dự Trữ Stablecoin Giao Ngay Đang Giảm: CryptoQuant

Các sàn giao dịch phái sinh — các phần phái sinh của các sàn giao dịch lớn — giữ khoảng 54.1 tỷ USD trong stablecoin.

Dự Trữ Stablecoin Trong Phái Sinh: CryptoQuant

Dự Trữ Stablecoin Trong Phái Sinh: CryptoQuant

Dòng tweet này cho thấy các sàn giao dịch lớn có thanh khoản stablecoin rất lớn, đặc biệt là ở mảng phái sinh.

Sự phân chia rất rõ ràng. Hầu hết stablecoin được vay không được sử dụng để mua Bitcoin hay Ethereum theo tỷ lệ một-một. Chúng được gửi đến các nền tảng phái sinh, nơi mỗi USD vay được sử dụng làm ký quỹ và có thể được nhân lên 10 lần, 25 lần, hoặc thậm chí 50 lần. Sự thay đổi này cho thấy các nhà giao dịch thích đặt cược có đòn bẩy hơn là mua đơn giản.

Khối lượng giao dịch Futures trên các sàn giao dịch xác nhận điều đó:

Đòn bẩy tạo ra vị thế mong manh

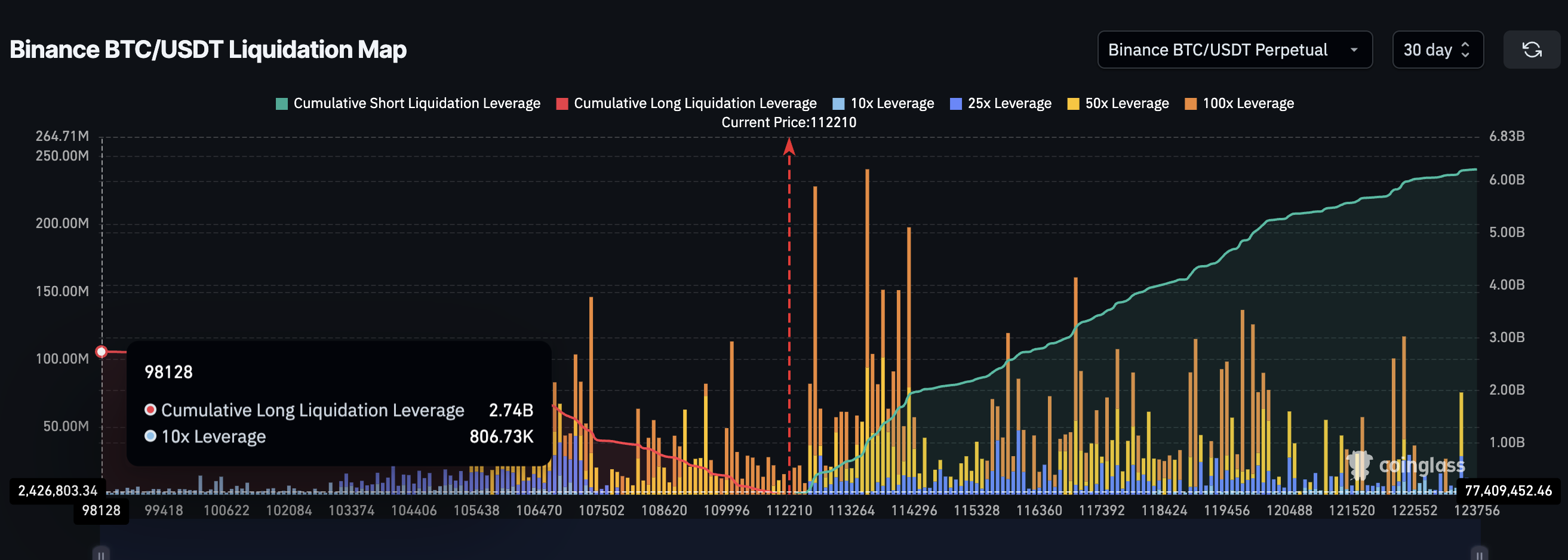

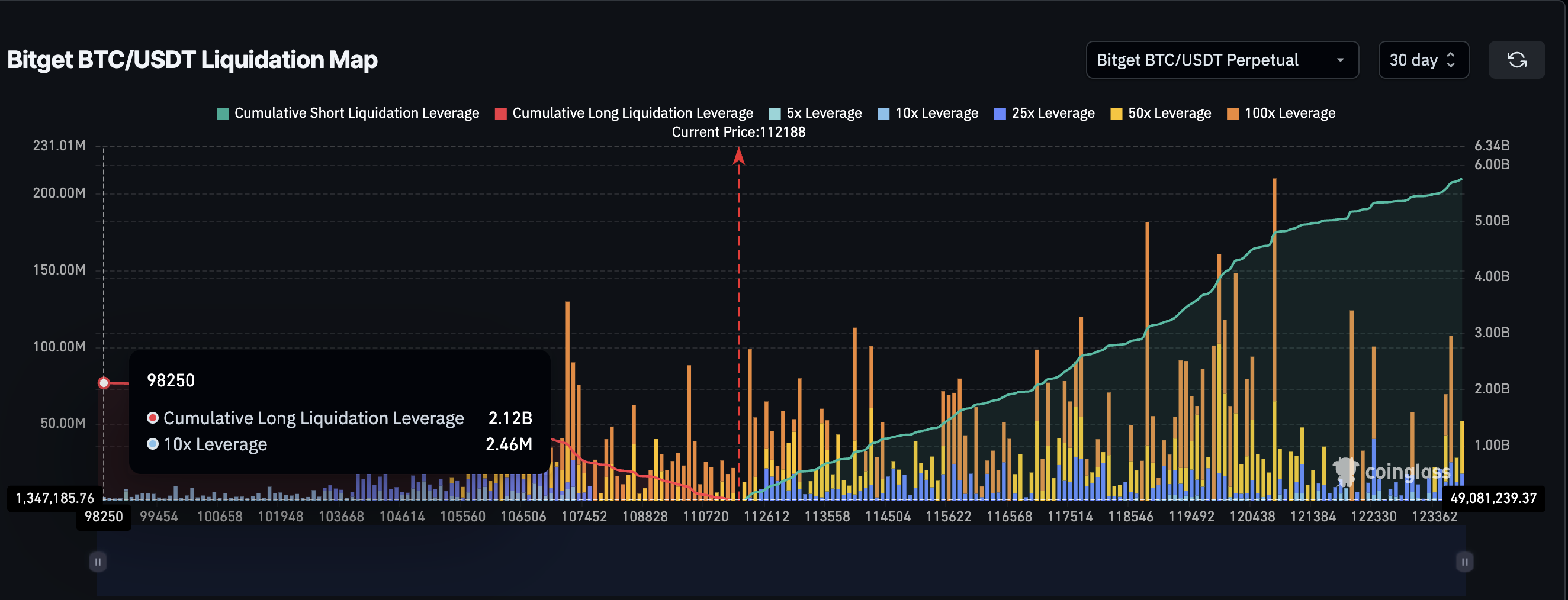

Bản đồ thanh lý cho thấy giao dịch có đòn bẩy có thể làm cho các đợt tăng giá tiền điện tử trở nên mong manh như thế nào. Trên Binance, hợp đồng vĩnh viễn Bitcoin/USDT — một loại hợp đồng tương lai không có ngày hết hạn — cho thấy khoảng 6.22 tỷ USD ở vị thế bán và 2.74 tỷ USD ở vị thế mua. Trên Bitget, các cặp Bitcoin thêm 5.71 tỷ USD ở vị thế bán và 2.09 tỷ USD ở vị thế mua. Tổng cộng, hai sàn giao dịch này và một cặp giao dịch đã có gần 17 tỷ USD ở các vị thế mở.

Bản đồ thanh lý BTC trên Binance: Coinglass

Bản đồ thanh lý BTC trên Binance: Coinglass

Bản đồ thanh lý BTC trên Bitget: Coinglass

Bản đồ thanh lý BTC trên Bitget: Coinglass

Hiện tại, các vị thế bán nặng hơn vì thị trường đang đi ngang. Nhưng động lực này sẽ thay đổi trong các đợt tăng giá. Các nhà giao dịch sẽ tăng cường vị thế mua, hy vọng tận dụng đà tăng.

Khi các cược mua này tập trung ở các mức giá tương tự, chỉ cần một đợt giảm giá nhỏ 2–3% cũng có thể xóa sạch chúng. Điều này kích hoạt một chuỗi thanh lý bắt buộc, biến những đợt tăng giá mạnh thành những đợt đảo chiều mạnh.

Bạn có thể hỏi tại sao điều tương tự không xảy ra ngược lại — tại sao thanh lý vị thế bán không thúc đẩy các đợt tăng giá theo cách tương tự. Sự khác biệt nằm ở cách các nhà giao dịch sử dụng vị thế bán.

Nhiều vị thế bán không phải là cược giảm giá hoàn toàn, mà là một phần của các chiến lược khác. Các nhà giao dịch khai thác phí tài trợ hoặc thực hiện các thiết lập delta-neutral, nơi vị thế bán bảo vệ các vị thế khác. Khi các vị thế bán này biến mất, sự ép giá có thể gây ra các đợt tăng đột ngột, nhưng chúng hiếm khi kéo dài. Không giống như ép giá mua, loại bỏ người mua khỏi thị trường, ép giá bán thường nhanh chóng tan biến thay vì xây dựng các đợt tăng giá bền vững.

Quy mô phơi nhiễm này sẽ không thể có được nếu không có đòn bẩy. Hãy nhớ rằng, tổng dự trữ stablecoin trên các sàn giao dịch phái sinh gần 54 tỷ USD. Nếu tất cả giao dịch đều là một-một không có đòn bẩy, hai cặp mà chúng ta vừa đề cập trước đó không thể chiếm gần một phần ba số đó. Điều này cho thấy đòn bẩy đã trở nên thống trị như thế nào.

Quy mô của thị trường này rõ ràng hơn khi nhìn vào khối lượng. Vào tháng 08/2025, khối lượng giao dịch futures của Binance đạt mức cao nhất trong năm là 2.62 nghìn tỷ USD. Tổng số hàng tháng đó, lớn nhất trong năm nay, nhấn mạnh cách futures và perpetuals hiện nay vượt xa hoạt động giao ngay và thúc đẩy quy mô của các vị thế có đòn bẩy này.

Chi phí vay đẩy nhà giao dịch hướng tới đòn bẩy

Mảnh ghép cuối cùng là chi phí. Vay stablecoin đi kèm với lãi suất. Trên Aave, lãi suất vay APR cho USDT khoảng 6%.

Một nhà giao dịch vay 1,000 USD phải trả khoảng 1.15 USD mỗi tuần. Với đòn bẩy 10x, một biến động giá nhỏ chỉ 0.011% đã đủ để trang trải chi phí lãi suất.

Lãi suất vay trên AAVE: Aave Scan

Lãi suất vay trên AAVE: Aave Scan

Rào cản thấp đến mức các nhà giao dịch thường hướng tới đòn bẩy cao hơn. Các biến động nhỏ đủ để trang trải chi phí, và các biến động lớn hơn mang lại lợi nhuận lớn hơn. Nhưng càng giữ vị thế lâu, chi phí càng tăng cao.

Điều này tạo áp lực phải thoát ra nhanh chóng, góp phần vào chu kỳ các đợt tăng giá nổi lên rồi phai nhạt mà không có sự tiếp nối. Và cũng có nguy cơ bị thanh lý. Ví dụ, đòn bẩy 10X sẽ gần như thanh lý nhà giao dịch nếu giá giảm 10%, điều không hiếm gặp trong tiền điện tử. Do đó, mặc dù các đợt thanh lý dài hạn do DeFi dẫn dắt có thể làm chậm các đợt tăng giá, khả năng xảy ra các đợt thanh lý như vậy cũng cao, do tính chất biến động của tiền điện tử.

Các đợt tăng giá tiền điện tử không biến mất. Thị trường vẫn đang trong xu hướng tăng. Nhưng cấu trúc của DeFi và sự phụ thuộc quá mức vào không gian cho vay-vay mượn có thể giải thích tại sao các đợt tăng giá ngắn hơn và yếu hơn. Stablecoin được vay đang thúc đẩy đòn bẩy, không phải nhu cầu giao ngay, làm cho thị trường trở nên mong manh hơn mỗi khi cố gắng leo lên.